個人で事業を行う場合に、年収が高くなれば法人化する方が節税になるという話をよく聞きます。資産運用の分野で法人化を行うとメリットがあるかどうかを判断するには、その資産運用に対する現行税制がどうなっているかを知ることが必要です。現行税制の内容を調べ、併せて個人の収入額の規模を考慮しながら、法人化するのがよいか、そうでないかを判断することが重要といえます。今回は、資産運用の中で株式投資やFXに焦点を当て、資産運用会社を設立するメリット、会社設立時の定款の作成方法について詳細に解説しますので参考にしてください。

1 資産運用と法人

資産運用を行う場合に法人化するメリットはあるのでしょうか。はじめに、資産運用と法人の関係についてみていきましょう。

1-1 投資内容により法人化のメリットは異なる

一般的に、個人で行う事業収益が1,000万円を超えると法人化した方が節税面で有利といわれています。それはわが国の所得税制が、所得が上がれば税率も上がる累進課税制度を採用しているため、法人化する方が実効税率をはじめ様々な点で有利となるからです。

【所得税の累進課税税率表】

所得税の速算表(平成27年分以降)

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円を超え 330万円以下 | 10% | 97,500円 |

| 330万円を超え 695万円以下 | 20% | 427,500円 |

| 695万円を超え 900万円以下 | 23% | 636,000円 |

| 900万円を超え 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え 4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超え | 45% | 4,796,000円 |

それでは、株式投資やFXで稼ぐ場合はどうでしょうか。個人で株式投資やFXを行い所得が生じると、株式投資は「譲渡所得」または「配当所得」、FXは「雑所得」として区分され、ともに20%の税率が課されます(所得税15%、住民税5%、復興税除く)。この場合、投資による所得がいくらあってもこの税率は変わりません。例えば、個人で総合課税である不動産投資を行い、年間数千万円の所得がある人は最高税率の所得税がかかるのに対し、同じ投資でも、分離課税である株式投資やFXで数千万円稼ぐ人は15%の所得税率が適用されるのです。

このように、株式投資やFXの場合は、一般の事業のように所得が高くなれば税率が上がるということがないため、税率だけをみると一概に法人化が有利とはいえません。むしろ、年間数千万円を稼ぐことができるトレーダーの方は、個人のままで15%の税率に抑えておく方が得でしょう。また、勝ったり負けたりを繰り返し、トレードの損益がトータルであまり芳しくない方も、費用をかけてまで法人化するメリットはありません。

しかし、毎年数百万円から1,000万円程度をコンスタントに稼ぐことができる場合は、資産運用会社を設立すれば、以下に説明するような様々なメリットがあります。この場合、具体的に年間利益がどこからどこまでの範囲内にあれば法人化でメリットが生じてくるかは、法人化後の自分の報酬額設定や同族役員の有無などにより様々な恩恵の度合いが異なってくるため、一概に線を引くことは困難です。

2 投資事業を法人化するメリット

それでは、資産運用会社を設立して投資事業を法人化するメリットは何でしょうか。ここでは、投資事業を法人化するメリットについてみていきましょう。

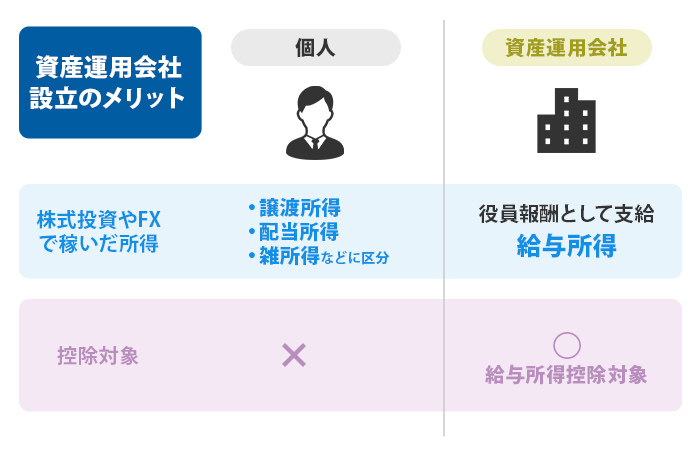

2-1 所得区分が変わる

個人で株式投資やFXで稼いだ所得は、「譲渡所得」、「配当所得」、「雑所得」などですが、資産運用会社を設立して投資による収益の一部を役員報酬として支給すれば、所得区分が「給与所得」となります。給与所得の場合は、税制上給与所得控除を受けることができるため有利となります。

2-2 多彩な節税対策ができる

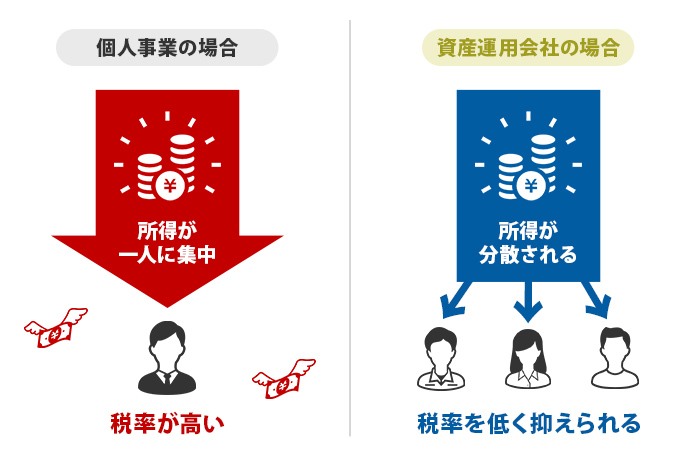

【所得を分散化できる】

資産運用会社を設立し、その役員や従業員に自分の配偶者や子を就かせることにより、報酬や給与を支払うことができます。

これにより、個人事業では自分1人に集中していた所得が、①法人の所得、②社長となった自分の報酬、③役員や従業員になった家族それぞれの報酬・給与に広く分散され、税率を低く抑えることができます。

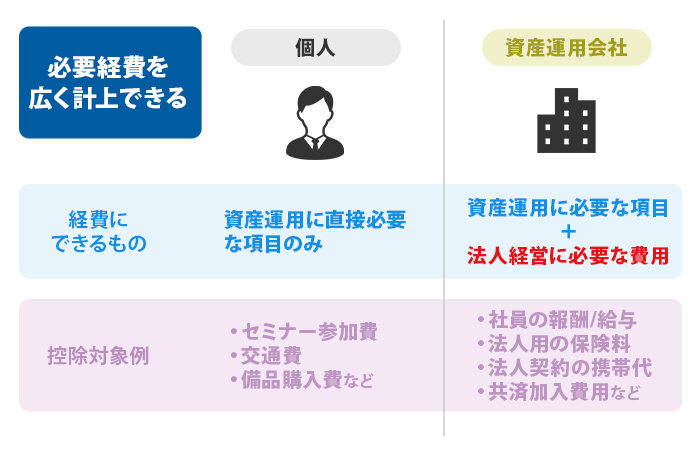

【必要経費を広く計上できる】

個人で資産運用を行っている場合は、収入から控除できる必要経費は資産運用に直接必要な項目に限られてしまいます。しかし、資産運用会社に法人化すれば、法人の事業としての資産運用に必要な項目のほか、法人の経営そのものに要する費用も必要経費として計上することができます。

例えば、上で述べた自分の家族や親族を法人の役員・社員に就かせて支払う報酬・給与分は、必要経費として法人の所得から控除することができます。また、法人で役員保険に加入する場合の保険料、小規模企業共済・倒産防止共済に加入する場合の掛金についても必要経費として計上できます。さらに、法人が契約している携帯電話費用なども、必要経費として法人の収入から控除できるのです。

2-3 損益通算ができる

個人で投資を行っていると、損益通算ができる範囲が限られています。例えば、不動産投資、株式投資、FXを行った場合に、それぞれに損益が生じたために損益通算を行おうとしても、異なるジャンルとの損益通算はできません株式投資とFXは同じ分離課税ですが、「株式・投資信託・債権」(上場株式等・特定公社債等グループ)と「先物・オプション・くりっく365・FX」(デリバティブグループ)」はお互いに損益通算ができず、各自のグループ内で損益通算が認められるに過ぎません。

これに対し、資産運用会社を作り法人口座で取引を行えば、あらゆる所得を損益通算することができます。例えば、不動産投資と株式投資が黒字でFXが赤字の場合は、FXのマイナス分を不動産と株式投資の収益から控除できるため、税金の圧縮が可能となります。

2-4 損失の繰越期間が長い

株式投資やFXの損失は、個人であれば翌年以降3年間にわたって繰り越しを行い、各年の利益から控除することができます。この場合、損益通算の規制範囲内で繰越控除が認められるため、株式投資で繰り越した赤字を翌年以降のFXにおける収益から控除することはできません。

一方、法人の場合には、繰越控除の期間が10年まで認められています(平成30年4月1日以降の事業年度において生ずる損失は10年。それ以前のものは9年)。また、法人の事業であれば、すべての金融商品の損益を通算してマイナス分を繰り越すことができます。

2-5 配当金の受取が有利

法人税では、国内上場株式の受取配当金の20%が益金不算入として非課税の扱いになります。個人の場合にも配当金控除がありますが、5~15%程度のため、法人の方が配当金の受取では有利になります。

また、同一企業の株式について、個人と法人の両方の名義で一定数以上を分割して保有していると、それぞれが配当を受け取ることができる場合があります。

例えば、1,000株以上を保有していれば10万円の配当が貰える場合に、合計3,000株を個人と法人が1,500株ずつ分けて保有すれば、両方が10万円ずつの配当を受け取ることができるということです(この場合、個人で3,000株を保有していても、受け取る配当は10万円のみ)。

2-6 相続税対策ができる

個人で投資を行っている場合は、その収益はすべて個人財産として蓄積され、本人が亡くなるとそのすべての資産が相続税算定の対象として扱われてしまいます。

これに対し、資産運用法人で配偶者や子を役員・社員として雇用し、報酬・給与を支払っていれば、所得が法人・本人・配偶者・子に分散されているため、本人の相続財産評価額を抑えることができます。

このように、法人で自分の家族に報酬・給与を支払うことは、所得分散・生前贈与の効果があります。

3 法人化のコスト

次に、資産運用会社など法人化を行うには、どのような費用がかかるのかについてみていきましょう。

3-1 法人の設立コスト

まず、資産運用会社の設立費用ですが、株式会社の場合で20~30万円、合同会社で5~10万円程度かかります。

【法人設立に要する費用の目安】

| 項目 | 株式会社の設立 | 合同会社の設立 |

|---|---|---|

| 定款認証手数料 | 50,000円 | – |

| 定款謄本費用 | 2,000円 | – |

| 収入印紙代 (電子定款の場合は不要) |

(40,000円) | (40,000円) |

| 登録免許税 | 150,000円 | 60,000円 |

| 実印作成費用 | 5,000円 | 5,000円 |

| 印鑑証明書費用 | 1通500円 | 1通500円 |

| 登記簿謄本費用 | 1通500円 | 1通500円 |

| 合計 | 208,000円 | 66,000円 |

また、法人設立の代行を業者に依頼する場合は、5~10万円の設立代行費用がかかります。さらに、法人化にあたっては、どのような事業内容や社員構成にすれば節税効果が最も大きいかの検討を行いますが、そのためには税に精通した専門家のアドバイスを受けるための報酬が必要な場合があります。

3-2 法人の維持コスト

次に、法人設立後に維持するためのコストをみていきましょう。

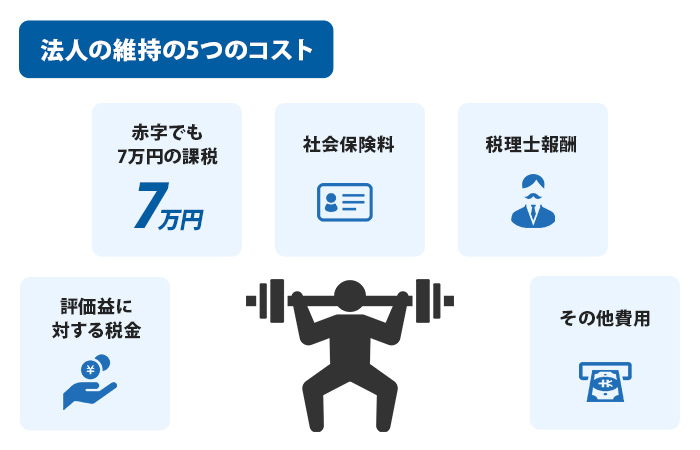

【赤字でも7万円の課税】

個人で投資事業を営む場合は、必要経費や各種控除を差し引いた後の所得がプラスでなければ課税されませんが、法人は赤字の場合でも税金をとられます。

法人の場合は、所得がなくても法人住民税の均等割が7万円程課税されるのです。

【社会保険料がかかる】

資産運用会社を設立すると、社会保険に加入しなければいけません。

自分だけのオーナー会社でも、社員が家族だけの会社であっても、報酬・給与を貰っている人がいれば厚生年金・健康保険など社会保険への加入義務が生じます(現実には、1人社長で、国民年金・国民健康保険のままの会社がかなりあるのが実態ですが)。また、従業員を雇用すれば、雇用保険・労災保険への加入も必要です。

これら社会保険料の支払いが毎月必要になります。

【税理士報酬がかかる】

会社を経営していると毎事業年度の決算・申告の義務が生じます。

この事務は、税の専門家である税理士に任せる必要があり、年間10~50万円の税理士報酬がかかります。

【評価益に課税される】

個人で株式投資やFXを行う場合は、保有株や持っているポジションに含み益が生じていても、決済して利益を確定しないと課税の対象にはなりません。

しかし、法人の場合は、決済前の含み益も「評価益」として課税の対象になります。

決算期に保有している株式や通貨ペアの時価評価額が取得価額を上回っていれば、この差額=評価益に対して税金がかかることになります。

【その他費用】

自宅以外に会社の事務所を借りれば、家賃、電気・ガス・水道などの光熱費、机・ロッカーなどの備品費がかかります。

自宅を事務所にする場合でも、光熱費・備品費・消耗品費など企業運営にかかる費用は、自宅部分と明確に区分して必要経費に計上する必要があります。

4 会社設立時に必須知識!!定款の内容と作成方法と書き方

定款とは、その会社の組織・運営の基本規則を定めたもので、法律や公序良俗に反しない事を前提として自由に定める事ができます。発起人が定款を作成し、会社設立後は株主や取締役が定款に従って会社運営を行います。定款は会社設立手続きの一つとして公証役場への届け出・認証が必要になります。会社運営を行う上では、定款に定められた事項に沿った運営が必要になります。

そのため、各記載事項の内容を理解した上で先々を見通して決める事が求められます。記載事項は必ず必要な『絶対的記載事項』と、絶対ではない『相対的記載事項』と、それ以外の『任意的記載事項』とに分かれています。

まずは、定款の記載事項の内容の詳細と、電子定款を中心とした作成方法と、最終的な定款の認証方法や保管・原本証明等に分けて見て行きます。

5 定款

定款は以下の3つの記載事項に分かれます。原則では、絶対的記載事項を網羅すれば定款は成立します。しかし相対的記載事項や任意的記載事項の中にも、定款に定める事でその後の別の届出を行う手間を省く事項等もあり、絶対的事項だけを規定している会社はほぼありません。

| 記載事項 | 説明 | |

|---|---|---|

| 1 | 絶対的記載事項 | 必ず定款に記載する事項となります。 |

| 2 | 相対的記載事項 | 記載がなくても定款は成立しますが、定款に記載をしない場合にはその効力が否定される事項になります。 |

| 3 | 任意的記載事項 | 記載がなくても定款は成立し、記載があってもなくてもその事項に効力は影響しない事項になります。 |

定款は作成・認証を受けたのち、原本を会社と管轄する公証役場でそれぞれ1部ずつ保管します。(詳細は『3-3.定款の保管/紛失時の対応方法』にて説明します。)定款の原本は、行政機関等への申請や、金融機関との取引開始時や、税務署への法人設立届出などで提出する事があります。その為定款によって信用を増やす事もあるため、将来的な事業の方向性を含めて内容を吟味する事が必要です。

各記載事項の内容を理解した上で、以下の2つの工程が作成においては必要になります。

- ①相対的記載事項と任意的記載事項から必要な記載事項を決定します。

- ②絶対的記載事項と、相対的・任意的記載事項の内容を作成します。

5-1 絶対的記載事項

絶対的記載事項に含まれる内容は以下の6項目になります。

- ①目的

- ②商号

- ③本店所在地

- ④設立に際して出資される財産の価額又はその最低額

- ⑤発起人の氏名または名称及び住所

- ⑥発行可能株式総数

①目的

定款における目的とは、会社が行う“事業内容”になります。事業内容はその会社がこれから行っていく事業活動の内容を記載します。

目的を決める上で注意すべき点は、会社の目的として記載された事業内容以外の事業活動が法律で出来ない事です。そのため、会社設立時に始めようとしている事業を記載するのは当然となりますが、将来的に多角的に新規事業を行う可能性がある場合や、主たる事業に関連して必要となっていく事業活動がある場合にはその事業内容も『目的』として記載する必要があります。

例としてシステム開発・販売を主たる業務として考える場合には、それに付随して『パソコンやソフトウェアやハードウェアの販売』や『システムのメンテナンス保守』や『ネットワーク構築』や『(エンジニア等の)人材派遣』等の事業領域が必要となります。またどこまでの領域範囲を記載すればよいかという事に迷う場合には、記載方法として『前号に付随又は関係する一切の業務』という記載をしておくことで、記載した事業目的を大きく逸脱していない限りは問題なく事業活動を行う事ができます。

事業目的に数の制限はありませんが、余り多く記載するのは主力事業があいまいになるなどのデメリットがあるため、推奨できません。記載数の目安としては4~10項目の記載となります。

事業によっては『許認可』が必要なものがあります。許認可が必要な事業を行おうと思う場合には、その事業については必ず事業目的に記載するようにします。なぜならば、事業目的に記載がない場合には、許認可を得る事が難しくなります。その場合には定款の変更が必要になりますので、注意が必要です。

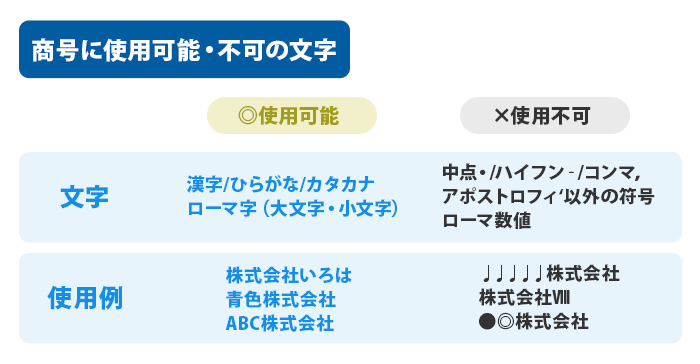

②商号

商号とは、会社法でいう“会社の名称”になります。使用できる文字は『漢字』『ひらがな』『カタカナ』『ローマ字(大文字・小文字)』です。中点「・」やハイフン「‐」アポストロフィ「‘」コンマ「,」などは使用できますが、その他の符号は使用できません。ローマ数値も使用できません。

会社法6条に定められた以下の6つの事項に違反しない限りは自由に商号を決める事ができます。

〇同一住所で同一の商号は選択できません。

会社法の施行で同じ市区町村内であっても同一の商号を選択する事が出来る様になりました。しかし、番地を含めた同一住所である場合には、混合する事を避ける為に同一商号を選択する事はできません。なお株式会社の位置が異なる前株(株式会社△△)と後株(△△株式会社)は、同一商号とはなりません。

〇「著名表示冒涜」や「混同惹起行為」は禁じられています。

他人の著名な商号と同一や類似した商号を利用する事は「署名表示冒涜」として禁じられています。また他人の商品やサービスと混合が生じるような商号をつける事は「混同惹起行為」として禁じられています。同様に商号だけでなく、商品やサービスの名前である商標についても、同一や類似の文字等を商号としては使用する事ができません。使用すると損害賠償請求や差止請求を受ける原因になります。

〇『株式会社』などの法人の種類を含める事が必要です。

商号をみれば、法人か個人事業主か、法人の種類が分かるようになっています。そのため、開設した株式会社や合同会社などの法人の種類を、商号の前か後ろにつける事が必要です。株式会社を設立した場合には株式会社をつけ、合同会社などの設立の実態と異なる種類の法人の種類をつける事はできません。また「Co.,Ltd.」などの英文字表記での代用もできません。個人事業主も法人と誤認する文字を使用できません(会社法978条)。

〇銀行、信託、保険などの一定業種を示す文字には制限があります。

銀行や信託銀行や保険会社等の一定業種は、商号にその業種をいれ、一目で業種が分かるようにしなければいけません。そのため、異なる業種や必要な許認可を得ない会社がその文字を使用する事を禁止されています。

〇『支店』などの同一会社の部門名称を含める事はできません。

〇公序良俗に反する文字・商号自体が設定する事ができません。

③本店所在地

本店所在地とは、会社の本店が所在する場所になります。本店所在地の決定において制限はありません。本店所在地と事業を行う場所が相違していても問題ないため、自宅を本店所在地にする場合*もあります。またバーチャルオフィスやレンタルオフィスを利用する場合にその住所を本店所在地にする事も可能です。

本店所在地の記載方法には住所番地号数まで詳細を記載する方法と、『独立最小行政区画』という方法があります。独立最小行政区画とは、本店所在地の住所を市区町村までを記載する方法です。独立最小行政区画のメリットは、指定した市区町村内の移転であれば定款の変更が必要ない事があげられます。

④設立に際して出資される財産の価額又はその最低額

設立に際して出資される財産の価額又はその最低額とは、会社設立時点で出資を予定している最低金額を決定・記載します。将来的には1千万円の出資を行う予定として、設立時点には500万円を最低額として出資の履行を行うなど、設立時点の最低限の出資額を示すためにあります。また一般的な株式会社の設立においては、出資価額の全額が資本金になります。そのため定款に出資価額全額が資本金になる事を記載しておくことで、資本金決定書*の作成を省く事ができます。

⑤発起人の氏名または名称及び住所

発起人の氏名または名称及び住所は、文字通り発起人に関わる氏名(法人がこれに該当する場合には名称になります)と住所を記載します。

発起人は、会社設立の手続きを行う事と、その手続きの責任を負う人間ないしは法人をいいます。発起人の大きな役割は以下の3つになります。

| 1 | 会社に出資を行います。 |

|---|---|

| 2 | 会社設立までの重要事項を決定します。 |

| 3 | 会社設立までの、定款の作成・認証などの諸手続きを行います。 |

発起人は出資を行う事で、会社設立後には株主となります。定款には設立に際して割当を行う株式総数と金額を記載しておきます。

発起人は会社設立までの以下の行動について責任を負います。

| 1 | 会社設立が行われなかった場合に、その後の処理について。 |

|---|---|

| 2 | 会社設立手続きにおいて発起人がその役割を怠った事で発生した損害賠償について。 |

| 3 | 現物出資*を行った場合、発起人はその出資評価額の支払い義務や、現物出資の評価額と実際の売却価格に差に不足が発生した場合 |

⑥発行可能株式総数

発行可能株式総数とは、その会社が発行する株式数の上限をいいます。今回絶対的記載事項として説明していますが、正確には絶対的記載事項ではありません。しかし設立時に定款に記載がない場合には、設立の登記申請までに、発行可能株式総数の定めを設けるために定款に定める必要があります。そのため、最初の段階で定款に定めておくことが一般的になっています。

発行可能株式総数を定める事で会社の運用上で資金が必要になった場合に、取締役会決議を行う事で、発行可能株式総数を超えない範囲で株式を発行する事が可能です(定款に定めがなければ、株主総会決議が必要になり、より多くの過程と時間が必要となります)。一方で発行可能株式総数を超えた株式の発行はできません。発行可能株式総数を超えた株式の発行が必要な場合には、株主総会の特別決議を行ったのちに定款変更が必要になります。

発行可能株式総数には上限はないため、自由に設定する事ができます*。

発行可能株式総数の算出方法は、発行する1株の単価を決定し、資本金額で割ります。1株を4万円とし1,000万円の資本金の場合には、250株以上の発行可能株式総数を設定する必要があります。元々の資本金の大きさと今後の事業の拡大見込みによる資金調達の必要状況によって余力を持った総数の設定が必要となります。

■絶対的記載事項の具体的な定款記載事例

| 絶対的記載事項 | 事例 |

|---|---|

| 目的 | 当会社は、以下の事業を行う事を目的とします。 1)△△の開発及び製造、販売 2)△△のメンテナンス保守 3)ソフトウェアやハードウェアの販売 4)前号に付随又は関係する一切の業務 |

| 商号 | 当会社は、株式会社△△と称します。 |

| 本店所在地 | 当会社の本店所在地は、埼玉県△△市とします。 |

| 設立に際して出資される財産の価額またはその最低額 | 当会社設立に際して出資される財産の価額は、金△△万円とします。当会社設立後の資本金の額は、金△△万円とします。 |

| 発起人の氏名又は名称および住所 | 当会社における発起人の氏名、住所及び設立に際して割当てを受ける株式数並びに株式と引き換えに払い込む金銭の額は、次のとおりとします。 埼玉県△△市△△1-2-3 発起人△△ △△ 割当株式数△△ 金△△万円 |

| 発行可能株式総数 | 当会社の発行可能株式総数は、△△株とします。 |

5-2 相対的記載事項

相対的記載事項とは、記載しなければ定款が成立しない事項ではなく、定款に定めていない場合にその効力が否定されるものをいいます。

相対的記載事項は以下の8事項になります。

- ①現物出資

- ②財産引受

- ③発起人の報酬

- ④設立費用

- ⑤株式の譲渡制限に関する規定

- ⑥株主総会の招集通知を出す期間の短縮

- ⑦役員の任期の伸長・短縮

- ⑧株券発行の定め

〇変態設立事項

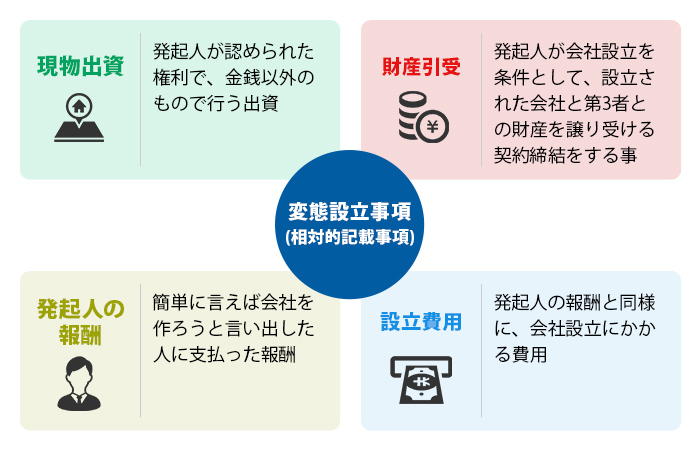

変態設立事項とは、発起人が権限を乱用した場合には設立された会社に不利益を与える可能性がある事項になります。具体的には相対的記載事項の中の『現物出資』『財産引受』『発起人の報酬』『設立費用』の4つをいいます。

そのため変態設立事項に該当する事項がある場合には定款に記載し、かつ裁判所が選任する検査役の調査を受け、設立しようとする会社の利益に沿っている事の確認が必要になります(会社法33条)。なお検査役に調査をさせるためには、裁判所に対して検査役の選任申し立てを行う必要があります。そのため非常に手続きが煩雑になるため、以下のように『現物出資』と『財産引受』においては検査役調査が不要になる条件を設けています。

■検査役調査が不要になる条件

| 1 | 定款に記載の価額総額が500万円を超えない場合 |

|---|---|

| 2 | 有価証券において、定款に記載された価額が市場価格を超えない場合 |

| 3 | 価額が相当である証明を弁護士・公認会計士・監査法人等から受けた場合 |

①現物出資(定款項目『社員及び出資』)

現物出資とは、発起人が認められた権利で、金銭以外のもので行う出資をいいます。金銭以外のものの具体例としては、事業を行う土地や会社で使用する機器などです。現物出資の問題点は、その出資するものの評価です。正しい評価に基づく価値算出を行わないと、他の出資者との不平等が生じるのと同時に、会社の財務状況を損なうリスクがあります。

②財産引受

財産引受とは、発起人が会社設立を条件として、設立された会社と第3者との財産を譲り受ける契約締結をする事をいいます。具体的には、会社設立後に開始する事業に必要なライセンスやテナントを第三者から取得する契約などがあります。契約の主体者が設立会社と第三者になるため、発起人が会社に不利益を与えるリスクがあります。

③発起人の報酬

発起人の報酬は、設立された後に会社が支払いします。自らが報酬を任意で決定するため、会社に不利益を与えるリスクがあります。

④設立費用

発起人の報酬と同様に、会社設立にかかる費用は設立された後に会社が請求を受けます。ここでも正当な費用の請求が行われない場合には会社に不利益を与えるリスクがあります。そのため、設立費用に上限を設ける形が一般的です。

⑤株式の譲渡制限に関する規定

株式の譲渡制限に関する規定とは、安定した会社運営を行う事を目的とした、株式を譲渡する場合には会社が定める承認*が事前に必要とする規定です。この規定を設ける事で会社が意図しない中で株主の変更が行われる事態を防ぎます。

非公開会社とは、全ての株式に譲渡制限を設けている株式会社をいい、譲渡制限会社ともいいます。1株でも譲渡制限を設けていない場合には公開会社といいます。現在は上場会社を除けばほぼ全ての株式会社が非公開会社になっています。

⑥株主総会の招集通知を出す期間の短縮(定款項目『招集』)

非公開会社でありかつ取締役会の非設置会社は、定款で株主総会の招集通知を出す期間の短縮を定める事で、招集期間を短縮する事が可能です。通常1週間前までに収集通知を発送する必要がありますが、最大3~5日まで短縮する事が可能です。

⑦役員の任期の伸長・短縮(定款項目『取締役および監査役の任期』

取締役と監査役などの役員の任期が、非公開会社においては定款で定める事でその任期を最長10年まで伸長する事ができます。また同様に短縮する事も可能です。定款に定めがない場合には、取締役で選任後2年以内、監査役で4年以内に終了する最終事業年度に関わる定時株主総会の終結の時までになります。

任期満了により役員変更があった場合も、再任によって変わらなかった場合でも役員の変更登記が必要になります。役員の変更登記には資本金1億円以下の会社で1万円(1億超の場合3万円)の費用が必要です。小さい規模の会社で役員の変更がない事が予想できる場合には任期を10年等長く設定しておくことが一般的です。

また任期中の役員の変更があった場合に、その退任する役員の残存任期にそろえる事も規定する事が可能です。

⑧株券発行の定め(定款項目『株券の不発行』)

旧商法の原則では、株式会社は株券を発行するものとされていました。しかし実態として一般的な会社は株式を発行していませんでした。そのため商法改正(平成16年)により、定款に定める事で株券を発行しない『不発行』の選択が可能となりました。現在では株券発行の定めを定款に記載しないと、自動的に株券を発行するという登記になります。

■相対的記載事項の具体的な定款記載事例

| 相対的記載事項 | 事例 |

|---|---|

| 社員および出資 | 当会社は、以下の社員の現物出資を次の通りとします。 △△市△△町1-2-3 有限責任社員 △△ △△ 土地 △△市△△町4-5-6 △△㎡ 評価額△△万円 |

| 設立費用 | 当会社は、設立費用の上限を金△△万円以内とします。 |

| 株式の譲渡制限 | 当会社の株式を譲渡により取得するには、承認機関である取締役会*の承認を受けなければならない *承認機関は株主総会や代表取締役とする事も可能です。 |

| 招集 | 当会社は、定時株主総会を事業年度末日翌日から3か月以内に招集します。臨時株主総会は、その必要がある場合に随時招集します。 ①株主総会を招集する会日より3日前までに、議決権を行使できる株主に招集通知を発する事とします。 |

| 取締役および監査役の任期 | 当会社は、取締役及び監査役の任期を選任後10年以内に終了する事業年度のうち最終年度の定時株主総会の終結の時までとします。 ①任期満了前に退任する取締役や監査役に代って新たに選任される取締役や監査役の任期は、退任する取締役や監査役の任期残存期間までとします。 |

| 株券の不発行 | 当会社は、株券の発行をしないものとします。 |

5-3 任意的記載事項

任意的記載事項とは、その会社の組織・運営を考えて自主的に規定を追加する事項をいいます。そのため、任意的記載事項の有無によって定款の効力や効力の否定等は発生しません。一方で定款に記載された事項はその会社の組織・運営上では強い拘束力を持つものになります。

任意的記載事項については法律や公序良俗に反しない限りは自由に規定できるため、ここでは一般的に記載されている事項について説明します。

- ①事業年度

- ②取締役と監査役の員数

- ③役員報酬

- ④招集(定時株主総会の開催時期)

- ⑤基準日

- ⑥公告の方法

①事業年度

事業年度は、法人にとっての1年間の開始と終了を規定しています。一般的には4月1日に開始し、翌年の3月31日に終了する事業年度が多く採用されています。設定自体に規制はありません。また事業年度が終了すると、決算を行った後に法人税などの納税を行う必要があります。そのため、ほぼすべての株式会社の定款には事業年度が規定されています。定款に規定しない場合は、会社設立後の2ヶ月以内に税務署へ事業年度を届出しなければなりません。無駄な手間を省くために事業年度は定款に記載すべき事項です。

②取締役と監査役の員数

取締役や監査役の員数を規定する場合、『3人以上』という最低員数を規定する事も、『5人以内』という上限員数を規定する事も可能です。但し、取締役会を設置する株式会社は、最低3人の取締役と最低1人の監査役*が必要になります。そのため、取締役会を設置する場合にはそれにそった員数を定める必要があります。

③役員報酬

報酬や退職慰労金などの役員報酬は定款に定めがない場合には、株主総会の決議によって定めます。そして実務上も株主総会決議で決められているため、一般的には定款にも株主総会の決議で決める旨を記載します。もし、定款に具体的に定める場合は以下の要件を満たす事が必要です。

- ●報酬額が確定している場合には、その額を記載します。

- ●報酬額が確定していない場合には、その具体的な計算方法を記載します。

- ●報酬が金銭ではない場合には、具体的な報酬内容を記載します。

④招集(定時株主総会の開催時期)

定期株主総会は、株式会社では毎事業年度終了後の一定期間内に開催*が必要になります。招集時期は会社法での定めはありませんが、事業年度末日から3ヶ月以内と設定するのが一般的です。これは基準日**を定めている場合に株主の権利行使期間に応じるためです。

また株主総会を開催する場合には、株主へ株主総会開催日の1週間前に招集通知を発する事が必要ですが、株主全員の同意がある場合には招集の手続きを省略できます。この招集手続きの省略を明文化する事を目的に記載する会社も多いです。

**基準日についての詳しい説明は『1-3.任意的記載事項⑤基準日』で行います。

⑤基準日

株主の変更があった場合に、株主の権利行使をできる株主であるかどうかを判定する日付が基準日になります。具体的には基準日に株主名簿に記載されている株主が権利行使を行う事ができます。基準日は決算日から3ヶ月以内にする事が必要です。

高い頻度で株式の移動が行われる上場会社や公開会社では基準日株主の把握は必要ですが、株式の移動の頻度が低い非公開会社では基準日の設定自体はそれほど大きなメリットはありません。

基準日は定款で定めない場合、任意に定める事ができます。しかし任意で基準日を定めた場合は、その2週間前までに公告で『基準日』と『基準日株主が行使できる権利』を知らせる必要があります。このような手間を考慮し、基準日を定款に定める会社が一般的です。

⑥公告の方法

公告とは、公に告知することであり、会社法によって会社には公告義務が課されています(広告を怠った際には行政罰100万円以下の過料が科される場合があります)。公告には以下の2つの種類があります。

| 決算公告 | 定時株主総会で決算の承認を得た貸借対照表の内容、またはその要旨を記載する公告になります。 |

|---|---|

| 決定公告 | 資本金額の増減や、合併や吸収分割などを行う際の公告になります。 |

公告の方法は以下の3つがあり、定款に定めがない場合には官報が公告の方法になります。

| 方法 | 説明 |

|---|---|

| 官報に記載する方法 | 独立行政法人国立印刷局が発行する国の公告になります。費用が安いため、大会社を除く一般的な会社は官報を公告方法としています。 |

| 時事に関する事項を掲載する日刊新聞紙に掲載する方法 | スポーツや特定の業界新聞を除く日刊新聞の公告になります。費用が高いため、一般的ではありません。 |

| 電子公告 | ホームページに掲載する方法です。掲載するホームページに制限はありませんが、5年間の公告期間中に適切な電子公告が行われたかの電子公告調査機関の調査が必要になります。 |

多くの会社で自社のホームページを持つようになっているため、費用面で最も安くなるのは電子公告になります。但し、官報や日刊新聞紙で公告を行う場合には要旨を掲載するだけですが、電子公告の場合には5年間貸借対照表を全文掲載する事が必要です。また決定公告を行う場合には、登記申請の添付書類に公告を実施した事の証明書が必要になります。この証明を得るために調査会社にかかる費用が調査会社次第ですが数万円かかります。これらの理由から、公告を行う場合には官報を利用する事が一般的になっています。

■任意的記載事項の具体的な定款記載事例

| 任意的記載事項 | 事例 |

|---|---|

| 事業年度 | 当会社は、事業年度を毎年4月1日から翌年3月末日までとします。 |

| 取締役及び監査役の員数 | 当会社は、取締役を3名以上とし、監査役を2名以内とします。 |

| 報酬 | 当会社は、取締役報酬及び退職慰労金をそれぞれ株主総会の決議をもって決定する事とします。 |

| 招集 | 当会社は、定時株主総会を事業年度末日翌日から3か月以内に招集します。臨時株主総会は、その必要がある場合に随時招集します。 ①株主総会を招集する会日より7日前までに、議決権を行使できる株主に招集通知を発することとします。 ②前項規定に関わらず、株主総会で議決権を行使することができる株主の全員の同意を得た場合、招集の手続を省略し株主総会を開催できる事とします。 |

| 基準日 | 当会社は、毎事業年度末日の最終株主名簿へ記載される議決権を有する株主(以下「基準日株主」)を、その事業年度に関する定時株主総会で権利行使ができる株主とします。 |

| 公告方法 | 当会社は、公告を官報に掲載する方法で行います |

6 定款の作成

定款の作成について説明します。すでに定款に記載すべき事項は前項で説明しましたが、フォーマットについては日本公証人連合ホームページ/定款登記記載例を参考にして下さい。

株式の公開・非公開/取締役会設置有無とそれに関連する取締役人数と監査役設置有無などを決めれば、それにそった記載例を活用できます。すでに説明をしていますが、取締役会には3人以上の取締役と1人以上の監査役(ないしは会計参与)が必要です。取締役会を設置しない場合や、1人で起業する場合などは『株式非公開/取締役会非設置/取締役1名/監査役・会計参与非設置』を選択します。

株式会社においては定款を作成したら終了ではありません。定款に効力が生じるようにするためには、管轄する公証役場にて定款の内容がその要件を満たしているかの確認を受ける事が必要です。これを定款認証と言います。この定款認証をうけるまでのプロセスで、紙の定款で提出するか、定款をPDFデータ化した『電子定款』で提出するかが分かれます。紙の定款は提出の際に4万円の収入印紙を貼る必要があるため、コスト削減のために電子定款の利用が増えています。

6-1 電子定款

電子定款での公証役場に提出するためには、電子定款と合わせて電子証明書が必要となります。認証手続きまでのプロセスは以下のようになります。

| プロセス | 備考 | |

|---|---|---|

| 1 | 定款を作成 | ワードファイル等で作成します。 |

| 2 | 公証役場で確認 | 定款の内容に問題がある場合は、定款を修正したのちに電子化をやり直す必要があります。そのため、電子化する前に定款を管轄する公証役場で確認します。公証役場での確認の際には、事前に電話で確認方法を問い合わせします。直接窓口に行かなくても、メールやFAXで確認を依頼できる場合もあります。 |

| 3 | 定款の電子化 | 電子署名*が入った、定款の電子化を行っていきます。 |

6-2 電子定款の事前準備

電子署名を含める電子定款を作成するには、以下の4つが必要になります。

- ①マイナンバーカード

- ②電子証明書

- ③ICカードリードライダ(マイナンバーカード対応)

- ④Adobe DC/Acrobat Reader DC

①マイナンバーカード

住民基本台帳カードが廃止になり、現在はマイナンバーカードが必要です。マイナンバーカード(プラスチック製ICカード)の交付を受けていない場合には、申請が必要になります。申請から受取を行うまでには時間がかかります。もしマイナンバーカードが手元にない場合には、出来るだけ早い段階での申請を行ってください。

マイナンバーカードの受取には、『交付申請書はがき』『通知カード』『本人確認書類』の3つを持参し、住民票記載住所を管轄する自治体の窓口に行く必要があります。そして窓口にて暗証番号設定を必ず行います。

②電子証明書

マイナンバーカードは電子証明書を標準搭載しています。ただし電子証明書を利用するには、手続きが必要です。『マイナンバーカード』と『印鑑』をもって住民票記載住所を管轄する自治体窓口に行きます。

③ICカードリードライダ(マイナンバーカード対応)

マイナンバーカードが読み込めるICカードリーダライタを購入します。ICカードリーダライタ(マイナンバーカード対応)は地方公共団体情報システム機構『公的個人認証サービス』ポータルサイトで一覧で確認できます。

④Adobe DC/Acrobat Reader DC

Adobeホームページから購入が可能です。Adobe以外でもPDF化する事ですし、無料のソフトもありますが、ビジネスシーンで使用されるPDFソフトはAdobeが一般的です。

6-3 電子定款の作成方法

電子定款を作成する前には繰り返しになりますが、管轄する公証役場に確認を行う事を怠らないようにしてください。電子定款の流れは大きく以下の3工程になります。

- ①法務省登記・供託オンライン申請システムホームページ『ダウンロード(ソフトウェア・操作手引書)』より『申請用総合ソフト』と『PDF署名プラグイン』をダウンロードします。

- ②申請用総合ソフトを使用し、ICカードリーダライタで、電子証明書が利用可能なマイナンバーカードの読み込みを行い、電子署名を行います。

- ③申請用総合ソフトを使用して、電子署名が行われた定款をPDFデータで送信します。送信先は会社の本店住所を管轄する公証役場になります。本店住所を管轄する公証役場は、日本公証人連合会ホームページ『公証役場一覧』から確認できます。

7 定款の認証

株式会社の定款は、公証役場にて公証人の認証を受ける事で初めて定款が効力を持ちます。この認証を定款の認証といいます。そして認証された定款とその他の必要書類を用意して初めて会社設立登記を法務局で行う事ができます。公証役場で事前確認等を仮に受けていたとしても認証がない定款では登記申請は受理されませんので、必ず定款の認証を受ける必要があります。但し、合同会社の定款は認証が無くても、効力が生じます。

7-1 定款の認証手続き

紙の定款であっても電子定款であったとしても、認証を受ける際には管轄する公証役場へ行く必要があります。但し、注意すべきは電子定款の認証ができる公証人は『指定公証人』のみになります。指定公証人がいる公証役場が会社の本店住所がある都道府県にない場合には電子定款の手続きは選択できません。指定公証人がいる公証役場の一覧は法務省ホームページ『指定公証人一覧』を確認してください。なお、公証役場へ訪問をする際には事前に電話で時間設定をする事が必要です。

また紙の定款と電子定款それぞれの必要書類等は以下になります(公証役場に訪問の時間設定を行う際に必要書類を確認する事も忘れずに実施してください。)

| No | 項目 | 紙での定款 | 電子定款 |

|---|---|---|---|

| 1 | 定款(紙出力) | 3通* | 2通 |

| 2 | 記憶媒体(USBメモリ等) | 不要 | 1つ** |

| 3 | 発起人全員の印鑑証明書 | 1通ずつ | |

| 4 | 収入印紙 | 4万円分 | 不要 |

| 5 | 公証人に支払いする費用 | 5万円(現金) | |

| 6 | 定款謄本(写し)交付手数料 | 700円+定款謄本ページ数×20円 | |

| 7 | 発起人印鑑 | 必要 | |

| 8 | 委任状(代理人が認証手続きをする場合) | 必要 | |

なお、電子定款の作成を含め定款認証までは作成代行サービスなどもありますので、自身で作業を行いたくない場合などは、検討する事も効率的です。特に電子認証にする事で紙の認証と比較して収入印紙代4万円をコスト削減でき、そのコスト削減できた範囲内でアウトソーシングできる場合もあります。

**記憶媒体は認証された定款データを受け取るために必要になります。

7-2 定款の保管/定款変更・紛失時の対応方法

定款の原本は、原則公証役場と会社がそれぞれ1部ずつ保管します。公証人が認証した定款は20年間保管する事とされています。一方会社は株主などの閲覧や、謄本や抄本の交付請求ができる状態での保管が会社法によって定められています。なお会社で支店が出来た場合は、支店でも同様に保管する必要があります。万が一にも紛失等しないように、金庫など重要書類保管場所に保管するようにします。

〇変更時の対応

定款の変更は、会社設立後でも実施ができます。定款の変更には株主総会の特別決議事項になります。そして変更を行った定款は公証人の認証は不要です。定款を変更したら、変更以前と同様に会社で保管しておきます。

公証役場で認証された定款を『原始定款』といい、変更後の現在の定款を『現行定款』といい、区別されています。

〇紛失時の対応

移転等や盗難により定款の原本を紛失する事も長年会社を行っていると発生するかもしれません。認証を受けてから20年以内であれば、認証を受けた公証役場で定款の謄本が発行可能です。なお、公証役場で認証を受けたのちに定款を変更している場合には、変更された定款は公証役場でもわかりません。変更がある場合には、変更を決議した株主総会議事録の記録等を確認して修正・追記する必要があります。

7-3 定款の原本証明

定款の原本証明とは、定款の写しに原本証明を付加されたものをいいます。定款の提出を求められた場合には、原始定款か現行定款のどちらが必要になるのかを確認する必要があります。また保管義務のある原本を提出する必要はありません。通常は写しを提出します。必要という指示がある場合には原本証明を付与します。

ここでは定款の原本証明の作成方法と、定款の原本証明が必要になる機会について説明します。

7-3-1 定款の原本証明の作成方法

作成では、まず必要とされる原始定款か現行定款かの定款のコピー(写し)を作成します。その写しの余白に原本証明に必要な文言を付与します。原本証明の記入例は以下になります。

本定款の写しが、原本と相違ないことを証明します。

令和△△年△月△日

東京都△△区△△1-2-3

株式会社△△

代表取締役 △△△△(氏名) 印*

電子定款で公証役場から認証を受けた場合では、認証を受けた公証役場で『同一情報の提供』を請求します。同一情報の提供とは、紙の定款でいう定款謄本の交付になりますので、電子定款によって作成されたPDFデータをプリントアウトする事で保存されている電子定款と同一の内容である事が認められます。公証役場に行く前には、同一の情報の提供を請求する公証人に電話などで、請求内容に不備がないかを確認する事が推奨されています。

なお同一情報の提供には以下の計算で手数料が掛かります。

定款が3枚の場合は、780円になります。(700円+20円×4)

7-3-2 定款の原本証明が必要になる場面

定款はその会社の組織・運営がどのように行われるか、また定款に沿った事業活動をおこなっているか企業統治を確認するためなどに使用されます。そのため会社設立後に、以下のような申請の場面で添付書類として提出を求められます。

- ①行政機関等への助成金や許認可等の申請

- ②金融機関取引の開始時

- ③税務署への法人設立届出書

①行政機関等への助成金や許認可等の申請

事業の許認可申請や助成金の申請時に、添付書類の一つとして求められる場合があります。すでに説明しましたが、定款の目的に事業内容を記載していますが、そこに記載されていない事業の許認可は原則受ける事ができませんので、注意してください。

また、各行政機関とその申請方法は様々です。必ず何がどのような形で必要なのか、を確認する事が必要です。

②金融機関取引の開始時

法人口座の開設時を主として、大口取引を行う際などでも定款の提出を求められる場合があります。

③税務署への法人設立届出書

会社の本店所在地を管轄する税務署へ税金を支払う準備として、法人設立届出を提出する事が義務付けられています。その添付書類にも定款が必要になります。

原始定款を作成する時には、会社や事業の将来を見据えて作成をするものです。思いを込めた定款が出来るように、計画的かつ効率的な定款作成が望まれます。そのためにはすべて自身で作成するのではなく、ソフトなどのツールや行政書士などの専門家の知恵を使用する事も検討するといいでしょう。

8 まとめ

これまでみてきたように、投資事業を法人化するメリットには以下のものがあります。

- ①所得の一部について区分が給与所得に変わるため、給与所得控除が適用される

- ②所得を広く分散して税率を抑える、必要経費を広く計上して税金を圧縮するなど、多彩な節税対策ができる

- ③個人では不可能だった異なるジャンル間で損益通算ができる

- ④損失の繰越控除できる期間が10年と、個人の3年に比べ長い

- ⑤配当金の益金不算入が20%もあるなど、配当金受取が有利

- ⑥家族・親族を役員・社員にすることで生前に所得を分散し、かつ実質的な生前贈与ができるため相続税対策として有効

しかし、法人化を行うには次のようなコストがかかります。

- ①株式会社で20~30万円、合同会社で5~10万円程度の法人設立費用

- ②社会保険料や税理士報酬など法人を維持するための費用

不動産投資会社など一般の資産運用会社であれば、事業収益が年間1,000万円を超えると上記の節税効果が必要コストを上回り、法人化した方が節税面で有利といわれています。

一方の株式投資やFXなどによる所得は、申告分離課税として所得額の高低にかかわらず、所得税が15%、住民税が5%と決められています。すなわち、どれだけ大きく稼いでも、税率は一定のまま固定されているのです。不動産投資会社のように事業収益が年間1,000万円を超えると法人化のメリットがあると単純に決めることはできません。

しかし、法人化のメリットは税率面だけではなく、損益通算や相続税対策など多肢に及んでおり、その節税効果は非常に大きいと認められます。申告分離課税の税率を適用すべき高所得者と法人化の意味が認められない低所得者を除く、中間層の勝ちグループに属する人は法人化について研究してみる価値はありそうです。