会社を設立するために、事業の構想、資金繰り、社名(商号)の決定、社員の採用等々様々な準備や手続きが必要です。また、設立登記が終了して会社が動き出した段階でも、期限までに官公署へ提出しなければならない書面がたくさんあります。そこでこの記事では、会社設立で知っておくと便利な用語について整理しますので、起業や会社設立を検討している方はご参考ください。

1 50音別用語解説

〔あ行〕

【青色申告】

法人税の申告には青色申告と白色申告がありますが、これは申告書の色からとった呼び方です。法人は税務署に青色申告承認申請書を提出し、税務署長の承認を受ければ青色申告法人となります。設立1期目から青色申告者となるためには、設立の日から3カ月以内に申請書を提出する必要があります。青色申告法人の主な特典として、欠損金の10年間繰越や減価償却資産の特別償却、準備金の設定等の税制優遇措置があります。なお、青色申告者の義務として、「仕訳帳」、「総勘定元帳」、「現金出納帳」、「得意先元帳」、「仕入先元帳」などの記帳義務があり、これらを決算後10年間保管しなければなりません。

【親会社】

会社法の定義では、株式会社を子会社とする会社その他の当該株式会社を支配している法人として法務省令で定めるものをいい、企業会計基準委員会の定義では、他の企業の財務および営業または事業の方針を決定する機関(意思決定機関としての株主総会や取締役会等)を支配している企業となります。具体的には、子会社の議決権の過半数を所有しているなどの要件を満たす必要があります。

〔か行〕

【会計監査人】

会計監査人は、株主総会の決議によって選任されますが、会計監査人には法定の資格があり、公認会計士または監査法人でなければなりません(会社法337条1項)。会計監査人は、株式会社の計算書類(貸借対照表、損益計算書、注記表等)および附属明細書、臨時計算書類ならびに連結計算書類を監査し、会計監査報告を作成しなければなりません。会計監査人監査の対象は、事業報告も含まれていますが、会社法では会計監査人の責任を負うものを「計算書類」およびその「附属明細書」と規定しています。監査にあたり会計監査人は、監査に必要な情報を得るために、会計帳簿類を閲覧・謄写し、取締役および会計参与ならびに支配人その他の使用人に対し、会計に関する報告を求めることができます。

【会計参与】

会計参与は、2006年5月施行の会社法で新設された会社の機関で、主として中小企業の計算書類の正確性に対する信頼を確保することを目的に設置されます。定款で任意に設置することができ、その主な職務は、取締役および執行役とともに計算書類を作成し、その計算書類を取締役および執行役とは別に保存し、 株主や会社債権者に対して開示することです。専門的な能力を必要とするため、公認会計士または税理士の資格を有する者でなければなりません。

【会社法】

会社法は、条項の現代語表記のほか、国内の起業促進とガバナンスの強化を目的に旧商法を抜本改正して2006年5月に施行された法律です。これにより、会社法施行前に存在した有限会社法は廃止され、有限会社の新規設立ができなくなり、かわって「合同会社」という会社形態が新設されました。また、この合同会社の新設とともに、会社設立における資本金下限額が廃止されたことで、新規会社設立が進んでいます。

【会社の機関】

会社が事業活動を行っていく上で必ず設置しなければならないのが機関です。機関は、組織の運営管理を含めた法的判断および意思決定を下すために不可欠です。株式会社の場合、「株主総会」、「取締役」、「取締役会」、「監査役」、「監査役会」、「会計参与」、「会計監査人」、「監査等委員会」、「指名等委員会」など多くの機関があり、会社設立の時に必ず置かなければならない取締役と株主総会が必置機関である以外は、法令に基づく選択肢の中から会社の規模や事業の内容に応じて組み合わせ、任意に設置することができます。

【貸倒引当金】

企業会計においては、売掛金や貸付金その他の金銭債権について、原則として、その債権金額をもって資産として計上し、取り立て不能のおそれがある場合は、その見込額を控除しなければなりません。この見込額が貸倒引当金で、対象となる金銭債権は、個別に回収不能額を見積もる個別評価金銭債権と、貸倒れ実積率を用いて計算する一括評価金銭債権があります。

【課税事業者】

消費税の申告・納税義務がある事業者(法人)を課税事業者と呼びます。消費税の課税事業者に該当するかどうかの判断は、原則として基準期間(前々事業年度)の課税売上高が1,000万円を超えていたか否かによります。超えていれば課税事業者、超えていなければ免税事業者となりますので、新設法人の場合は、この基準期間自体がないため、原則として免税事業者ということになります。

【株式会社】

会社法で規定された4つの会社形態の一つ。株式という細分化された権利を有する株主から委任を受けた取締役という業務執行者が事業運営を行い、利益を株主に配当する法人格を有する事業形態。

【株式譲渡制限会社】

株式会社は、定款に「譲渡による株式の取得について会社の承認を得ること」という規定を設けることができます。この規定がある場合、実務的には株主総会または取締役会の承認を得なければ株式を譲渡できず、この定めのある会社を「公開会社でない株式会社」と呼びます。なお、公開会社・非公開会社という表現は、株式の譲渡制限の有無で区別されるものであり、株式の上場・非上場とは異なります。

【株主総会】

議決権を行使することができる株主によって構成される合議制の機関であり、株式会社の最高意思決定機関です。会社法に定められた決議事項および会社の定款で定められた事項について決議を行います。株主総会の開催については、開催日程や招集通知発送日などについて法律で定められた期限があるため、適法な手続きとなるよう留意しなければなりません。

【株主代表訴訟】

株主が会社を代表して取締役等の役員に対して損害賠償請求等の法的責任を追及する訴訟のことです。

【株主名簿】

会社が株主を把握するために、会社法上の所定事項を記載して作成する名簿をいいます。

【簡易課税制度】

消費税の申告・納税にあたり、原則的計算方法ではなく、年間の仕入れ等で支払った消費税額(仮払消費税)を計算・集計する手間を省き、中小事業者の事務負担を軽減する制度が簡易課税制度です。

【監査役・監査役会】

監査役は、取締役と同じく株主総会で選任される会社の機関であり、株式会社とは委任関係にあります。監査役の設置と人数は、定款に定めることができますが、取締役会設置会社および会計監査人設置会社は、委員会設置会社を除いて、監査役を必ず置かなければなりません。

【監査等委員会設置会社】

監査等委員会は、取締役の職務執行に対する監査を担う機関で、3人以上の取締役によって構成され、うち過半数は社外取締役でなければなりません。監査等委員以外の取締役の選任等・報酬等について、株主総会における意見陳述権を有するなど、一定の監督機能を担うことになります。また、監査等委員会設置会社は、監査等委員会を置く株式会社であり、公開会社か否か、大会社か否かを問いません。

【企業価値】

企業価値という言葉は、端的な捉え方をすると、「企業が生産・販売等の経済活動を行うことにより、その企業にもたらす価値を貨幣金額で評価したもの」といえます。しかし、企業は継続することを前提に設立されていることを考えると、この価値には、将来にわたって創造する価値が含まれ、その総額がその企業に関係するステークホルダーに支払うコストを上回る状態にあれば、その企業は価値を創造し、増大させていると言えます。

【計算書類】

会社法は、株主および債権者を保護する観点から、株式会社に対して計算書類の開示(ディスクローズ)を求めています。この計算書類とは、貸借対照表、損益計算書、株主資本等変動計算書、個別注記表および事業報告ならびにこれらの附属明細表を指します。

【決算公告】

定時株主総会後遅滞なく、定時株主総会で承認を受けた(または会計監査人設置会社の特則により報告事項とした)計算書類(財務諸表等)を公告しなければなりませんが、これを決算公告とよんでいます。

【欠損金の繰越し】

青色申告法人が、事業年度において欠損を生じたとき、その欠損は翌期以降10年間繰り越すことができます。この制度により、翌期以降に黒字となった場合にその年度の事業所得から繰越欠損を差し引くことで税負担の軽減を図ることができます。

【減価償却資産】

減価償却資産とは、事業に使用する建物、構築物、機械装置、車両運搬具等々時間の経過にしたがって価値が減少していく資産をいいます。これらは取得年度に一括して費用処理することが認められず、法律で定められた耐用年数と償却率に基づいて毎期減価償却費という費用を計上して価値を減じていきます。例外として、租税特別措置法で定められた要件およびその他の要件に該当するものは、取得した年度において一括償却することが可能です。

【原始定款】

株式会社設立時の定款を原資定款と言います。この定款は公証人による認証を得た者でなければならず、会社設立登記の際に添付しなければなりません。原本は公証人が20年間保管することになっており、会社設立登記の際は、公証人に定款謄本を発行してもらうことになります。

【源泉徴収】

所得税は、納税者の申告・納税制度が原則とされていますが、給与、報酬、利子、配当等については、その支払者が所得税を予め徴収して納付する制度が採用されており、これが源泉徴収制度といわれるものです。なお、この制度は、報酬等を個人に支払う会社に課せられた義務であることに注意が必要です。また、源泉徴収による税額は、「給与所得者の扶養控除申告書」の提出の有無によって異なります。

【交際費の損金算入限度額】

交際費は、法人税法上は全額損金不算入とされていますが、一定の要件の下で損金算入が認められるものがあります。租税特別措置法で、会社の期末の資本金残高1億円以下の法人については、年間800万円以下の交際費が全額損金算入することが認められています。また、一人当たり5千円以下の飲食費で所定の要件を満たしているものは交際費から除外され、損金算入が可能です。

【固定資産税】

固定資産税は都市計画税とともに、毎年1月1日現在で所有している土地・建物について、その所有者である個人・法人に対して市町村が課税する地方税です。税率は1.4%で、固定資産税課税台帳に記載されている価格に対して課税されます。住宅用地に対する軽減措置と、新築住宅に対する減額措置があります。

〔さ行〕

【36協定(サブロク協定)】

労働基準法第32条は、「1日8時間、週40時間を超えて働かせてはならない」と定め、同法第40条では「週1回以上の休日を与えなければならない」と規定しています。一方で、同法第36条は、「労働者の過半数で組織する労働組合、それがない場合には労働者の過半数を代表する者と書面で協定し、労働基準監督署に届け出ることにより、同法第32条の労働時間を超えて、同法第40条の休日に働かせても良い」と規定しており、協定の存在を要件として所定労働時間外労働を認めているのです。この通称「36協定」の有効期限は最長1年であるため、毎年届け出る必要があります。

【事業報告】

会社が、会社法施行規則で定められた事項を基本に作成する年次報告書で、会社の状況、内部統制システムの整備に関する事項、役員に関する事項、株式に関する事項等が網羅されています。

【社会保険関係届出】

健康保険・厚生年金保険に関しては、会社単位で適用事業所となります。そして、適用事業所に常時使用される人は、国籍、性別、賃金の額等に関係なく全て被保険者となります。会社が適用事業所となった場合、その事実の発生から5日以内に事業主は健康保険および厚生年金保険の新規適用届を提出しなければなりません。

【出資者責任】

出資者責任委は、有限責任と無限責任があり。有限責任は、会社が倒産した際に、出資額を限度として責任を負うことで自分の出資額以上の責任を追及されることはありません。株式会社と合同会社は有限責任です。無限責任の場合は、倒産した会社の財産で支払いきれない債務は、社員に支払い義務が残り、債権者は直接社員に対して債務の履行を請求することができます(合資会社と合名会社は無限責任)。

【商号】

会社法では、会社の名称を「商号」と定義し、登記事項となっています。この商号の選定にあたっては、会社法のみならず、不正競争防止法や商業登記法、その他(銀行法、保険法等)の業法の規制を受けます。これら法令に適合しなければ設立登記申請を円滑に進めることができませんので注意が必要です。

【消費税の計算方法】

消費税は、課税の対象となる売上(課税売上といいます)にかかる税(仮受消費税)から、仕入れや経費の支払等(課税仕入れ)にかかる税(仮払消費税)を差引いて納付すべき税額を計算します。このとき、会計上は売上で処理されていても、消費税法によって「課税対象外」の取引は売上から除外されます。

【消費税の申告・納付】

消費税は、法人税とは別に申告書を作成し、納付額の計算をしなければなりません。法人税と同様に決算日の翌日から起算して2カ月以内に申告書の提出と納税を行う必要があります。

【税効果会計】

企業会計上の利益と税務上の課税所得には制度の違いによる差異が生じます。税効果会計導入前は、税金を意識するあまり税務に適合した処理が行われ、税務上の損金に算入できない費用を表面化させない「含み損」の問題が指摘されていました。投資環境の整備と会計制度改革の一環として、会計上と税務上の差異を調整して正確な財務諸表を公開するための方法である税効果会計が導入されました。なお、

税効果会計においては、企業会計と税務会計の差異を「一時差異」と「永久差異」に区別しています。

一時差異とは、資産・負債について、会計上と税務上で一時的に発生する差異をいい、一時差異は、将来減算一時差異と将来加算一時差異に分けられます。具体的な将来減算一時差異として、未払事業税や賞与引当金など、実際の支払期に至ると解消するものを挙げることができます。一方の将来加算差異は、その一時差異が解消するときに、その年度の課税所得を増額させる(税金が増える)効果をもつものをいいます。資産や負債の評価替えによって生じる評価差益が該当します。

【善管注意義務】

「善良な管理者の注意義務」の略で、業務を委任された人の能力や社会的地位などから通常期待される注意義務をいいます。この注意義務を怠り、履行遅滞や履行不能などに至った場合は、民法上の過失責任が問われ、状況に応じて損害賠償や契約解除の対象となります。株式会社と取締役との役員は委任関係にあり、委任の本旨にしたがって、善良な管理者の注意をもって、委任事務を処理する義務を負うとされます。

【総勘定元帳】

日々の取引は、発生した勘定科目ごとに伝票等で記録されます。この勘定科目ごとの日々の動きを把握するためには、日々の勘定科目ごとの伝票綴りを見なければならず、事務の作業効率や業績把握の上では非効率となります。この非効率を解消するために、勘定科目ごとに取引内容を整理し、一目で勘定科目ごとの動きや残高を把握することができるようにした帳簿を総勘定元帳といいます。

【租税公課】

企業が支払った税金のうち損金に算入できるものは法人税法で定められています。損金に算入することができない租税公課は次のものです。

- (1)法人税、地方法人税、都道府県民税および市町村民税の本税

- (2)各種加算税、各種加算金、延滞税および延滞金、過怠税

- (3)罰金および科料(刑法で規定された財産刑)および過料(行政等が課す金銭罰)

- (4)法人税額から控除する所得税、復興特別所得税および外国法人税

-以上、国税庁タックスアンサーを参考に作成-

【租税特別措置法】

租税特別措置法は、国がなにがしかの政策目的をもって、特定の条件を満たした個人や法人に税負担の軽減もしくは加重を行う措置です。政策目的には、「企業支援」、「地域振興」、「二重課税調整」、「育児支援、「雇用対策」等があげられますが、中小企業や特定の業界の支援を目的とする「企業支援」が全項目の約半数(40項目程度)を占めています。課税のタイミングを遅らせる、固定資産の「圧縮記帳」や「特別償却」が代表例です。

〔た行〕

【退職金】

退職金は、過去に争われた裁判で「賃金後払い的性格」として位置づけられたことから、法的には賃金の一部として認識されています。しかし、勤務年数等に支給額が影響されるという特殊性もあり、課税関係は一般的な給与所得とは別の扱いとなっています。すなわち、給料等月ごとに支払われるものは1年単位で合計して所得税が計算されるのに対し、退職金は、他の所得とは分離して課税され、退職所得控除の額も大きくなっており、税負担の軽減がなされています。

【退職給付会計】

退職給付というのは会計用語であり、企業が従業員に対する退職金の支払いに備えて備える「退職一時金」と「外部で積み立てる企業年金等」をあわせた概念です。以前は、これら二つの会計処理は異なっていましたが、これを統一し、企業が支払うべき退職給付額の計算方法を改め、計算された総額から「年金資産(企業年金等)」を控除した額を退職給付引当金として計上する処理としたものが、退職給付会計です。

【退職給付債務】

退職給付債務とは、退職給付金額を負債として認識して計上するための勘定科目をいいます。

【退職所得控除】

退職所得控除とは、課税する退職所得を計算するときに、支払われる退職金の額から課税所得の計算上控除される額をいいます。個々の勤続年数に応じて次の計算によって求められます。

ア.勤続年数が20年以下の場合・・・40万円×勤続年数(但し、最低額は80万円)

イ.勤続年数が20年超の場合・・・・800万円+70万円×(勤続年数-20年))

【耐用年数】

事業用の建物や機械器具、備品等の減価償却資産は資産の種類ごとに税法で使用可能年数が規定されています。この使用可能年数が耐用年数であり、事業の用に供して使用することを前提に、耐用年数ごとに定められた償却率を用いて各年度の減価償却額を計算することになります。

【棚卸】

棚卸は、取引記録から計算される帳簿棚卸と、実際に現物を実査して計算する実地棚卸があります。決算期には、商品等の実在庫を確認し、帳簿棚卸の額との過不足を把握し、残高を確定させるのが一般的です。このとき、実際の数量が少なければ棚卸減耗として帳簿から減じる処理を行います。また、実在庫が多い場合は、仕入処理がされていないのに在庫として数えているなどの事情が考えられます。

【中間申告】

法人税の申告は、通常は、決算終了後の確定申告と事業年度期中に行う中間申告を行います。中間申告は、確定申告と異なり、「前年度実績による予定申告」と「6カ月の決算を行って中間申告書を提出」する2つの申告方法が認められています。中小企業の場合、中間決算を行うことがほとんどないため、前者の申告方法をとるのが一般的です。

【中小企業倒産防止共済制度】

この制度は、取引先等の倒産によって生じる資金繰りの悪化など、会社経営に影響が出たときに掛金総額の10倍を限度に無担保・無保証で無利子の資金を借入れることができるというものです。しかし、実務上は、この制度のもう一つの大きな特徴である節税要素に注目が集まります。すなわち、掛金の全額を損金に算入することができ、掛金の払込も決算期末に1年分を一括納付が可能です。このため、決算見込みによって大きな利益がでると判断した時点で加入すること可能である点も大きな魅力と言えます。

【定額法・定率法】

減価償却資産の減価償却の方法には定額法と定率法があります。企業においては、有形固定資産は原則として定率法が適用されることになっているため、定額法を適用する場合は、事前に税務署に届出が必要となります。両者の大きな違いは、取得後早いタイミングで償却(定率法)するか、毎期均等に償却(定額法)するかという点にあります(最終的な償却合計額は同じ)。定額法は、毎期一定額を減価償却費として計上しますが、税法が改正された影響で、「1998年以後に取得した建物」と「無形固定資産」および「2016年以後に取得した建物付属設備」については、定額法しか選択できない点に注意が必要です。

【低価法】

棚卸資産の評価のための単価算定方法には、原価法と低価法があります。原価法には、「個別法」、「先入先出法」、「後入先出法」、「総平均法」、「移動平均法」、「単純平均法」、「最終仕入原価法」、「売価還元法」という計算方法があり、決算期において、この計算で算出された評価額と、期末時価を比較して、低いほうの価額を評価額とする方法を低価法と言います。

【定期同額給与】

従業員給与とは違い、役員に対して支給する給与はそのすべてが税法上の損金に算入できるわけではありません。損金算入要件は、「定期同額給与」、「事前届け出確定給与」、「利益連動給与」の3つです。このうち定期同額給与として認められるのは、「支給期間1か月以下の一定の期間ごと」で、「その事業年度の各支給時期における支給額が同額である給与」ですが、特定の要件のもとで改定された場合は、期中の改訂であっても定期同額給与として扱われます。

【電子定款】

会社設立時に定款を紙で提出するのではなく、PDF化したデータで提出する方式を電子定款といいます。紙に印刷した定款は「課税文書」として扱われるため、会社設立時には4万円程度の収入印紙が必要となりますが、電子定款は課税文書扱いではないため、収入印紙が不要です。

【登録免許税】

登録免許税は、不動産登記、会社の商業登記、個人の商業登記の際に課税されます。不動産の場合、土地の売買、相続、法人の合併または共有物の分割、贈与、交換、収用等に、建物の登記では所有権保存、売買日伴う所有権の移転等に課税されます。会社の商業登記では、株式会社の設立登記、株式会社または合同会社の資本金の増加の登記、本店・支店の移転といった登記事項に対して課税されます。

【都市計画税】

都市計画税は、都市計画事業などの費用に充てるため、市区町村が都市計画区域のうち指定区域内における土地、家屋の所有者に対し課税するものです。固定資産税同様、毎年1月1日現在で所有している土地・建物に課税され、固定資産税とともに納付案内が送付されてきます。固定資産税評価額×0.3%で課税されますが、住宅用地等で一定の要件を満たすものは課税標準が軽減されます。

〔な行〕

【内部統制】

会社法が求める内部統制とは、「業務の有効性と効率性」、「財務報告の信頼性」、「事業活動に関わる法令等の遵守」、「資産の保全」という4つの目的が達成されているとの合理的な保証を得るために、業務に組み込まれ、組織内の全ての者によって遂行されるプロセスと、「統制環境」、「リスクの評価と対応」、「統制活動」、「情報と伝達」、「モニタリング」、「ITへの対応」の6つの基本的要素から構成されています。

端的に言えば、業務に関して、リスクの評価を行って規定やマニュアルを整備し、業務プロセスが規定どおりに行われているか複数検証を行って適切性を担保するということになります。なお、金融商品取引法において求められる内部統制報告制度については、財務報告の信頼性を確保するための内部統制を評価および報告の対象としていますが、これには、財務報告以外の目的についての内部統制も含まれるとされています。

【内部留保】

企業が事業活動や財務活動から生み出した利益は、株主に対する配当や税金、役員への賞与などとして社外へ流出するものを除き、利益積立金として企業に滞留することになります。これがいわゆる内部留保で、このお金は、事業規模拡大や、将来の設備投資資金として蓄積されていきます。内部留保が大きいほど無利息(コストのいらない)資金を潤沢に保有することになるため、企業の財務状況を測る一つの目安ともなりますが、近年は内部留保が大きすぎると、従業員の賃上げや積極的な設備投資が進まない要因として批判的な目で見られるようになっています。

【任意調査・強制調査】

税務調査は一般に「任意」であるとされますが、納税者が調査を受けるか受けないかを選択できるわけではありません。課税当局が有する「質問検査権」を行使することを拒めば罰則が科せられることを考えれば、間接的な強制力をもっているといえます。一方の「強制調査」とは、正式には租税犯則調査(税制用語)と呼ばれ、旧国税犯則取締法に基づき行われるもので、裁判官の許可を受けて臨検・捜索・差押をすることができます。

【任意積立金】

企業が配当等の剰余金処分を行う際、法律で定められた金額を積み立てる「利益準備金」と、剰余金処分において企業が自由に積み立てることができる「任意積立金」があり、任意積立金には、「設備投資積立金」、「修繕積立金」など特定の目的をもった目的積立金と目的のない積立金があります。

【年末調整】

企業は毎月の個人の給与等から所得税を源泉徴収していますが、この税金は確定したものではなく、その年に払わなければならない所得税額は、正確に計算し直す必要があります。この計算を行うことを年末調整といい、その年の最後の給与の支払いを受ける時までに「給与所得者の扶養控除等異動申告書」を会社に提出している人で一定の要件に該当する人が対象となります。

【のれん】

取得原価が、受け入れた資産および引き受けた負債に配分された純額を上回る場合には、その超過額は「のれん」として資産に計上し、下回る場合には、その不足額は「負ののれん」として、その発生年度の利益として処理することになります。なお、資産に計上したのれんは、20年以内のその効果の及ぶ期間にわたって、定額法その他の合理的な方法により規則的に償却することになりますが、その金額に重要性が乏しい場合には、その発生した年度の費用として処理することができます。

〔は行〕

【引当金】

将来に発生することが見込まれる費用や損失について、予め一定額を見積もって計上する費用を引当金といいます。引当金自体は、各企業が合理的に見積もって計上することができますが、税務上はその全てが損金に算入できるわけではなく、損金算入可能な引当金とその限度額も定められています。

【福利厚生費】

社会保険料や労働保険料の法定福利費と、従業員の慰労(社内旅行・運動会等)や健康増進等に資する費用である厚生費をあわせて福利厚生費と呼んでいます。このうち、特に厚生費は、税務上の損金算入の判断において交際費とされて課税されるケースも多いため、社内制度の規程類を整備するとともに、税法への適応性も確認しておく必要があります。

【不動産取得税】

不動産取得税とは、土地や建物を取得(有償・無償は問わない)した際に課税される税金です。取得した際とはいうものの、実際に納税通知書が届くのは取得して数か月後であるため、事業年度をまたぐことも多いことから、事前に県税事務所等で税額を確認し資金を準備しておくことが必要です。また、有償・無償を問わないため、売買のみならず贈与による取得も課税されますが、相続による取得は原則非課税となります。

【不納付加算税】

法人税・消費税は申告納税制度が採用されていますが、これが適正に行われていない場合は罰則として加算税・延滞税が課されることになります。不納付加算税はこの一つで、税額の10%が課されます。ただし、税務調査等を予知して行われた納付でなければ5%に軽減されます。

【不良債権】

一般的に「不良債権」というと、金融機関の不良債権を指します。金融機関の不良債権は、「金融再生法開示債権」と「リスク管理債権」という二つの概念で定義されています。一方、一般的な企業においても債権が存在しますので、回収不能等の不良債権化が起こり得ます。代表的な債権が「売掛金(債権)」です。これら不良債権が問題となるのは、資産としての価値がどの程度毀損しているのかを判定するときです。いわゆる貸倒損失の計上や貸倒引当金の繰入額算定において、全く回収できないのか、一部は回収できるものの回収できない部分があるのかを見積もらなければなりません。民事再生法や会社更生法が適用されるという法的措置の場合は、税務上も回収が不可能な債権(損金算入)として認めてもらえます。

【法人税実効税率】

法人実効税率とは、法人の実質的税負担率をいいます。言葉から言えば、法人税、住民税、事業税等の税率を単純に合計したものとなるはずですが、日本においては、課税標準額の基準の違いや損金算入が可能な事業税の影響によって、実際の負担税率はこれよりも小さくなります。したがって、このような点を考慮し計算し直して税負担率を算出したものが法人実効税率となります。

【法人住民税】

地方税である法人住民税には、都道府県民税と市町村民税があり、両方とも「法人税割」と「均等割」で構成されています。各自治体が定めた税率に従うことになりますので、地域によって若干の税率の違いが生じます。この税金は、法人税と同様、事業年度終了後2カ月以内に申告・納税しなければなりません。

【法人税割・均等割り】

法人税割の計算の特徴は、法人税額に税率を乗じて計算することにあります。均等割りは、都道府県と市区町村に事業所等が解説されていた月数と、当該の都道府県と市区町村の従業員数とで納付額が計算されます。また、その企業の所得金額の多寡に関係なく納税義務が生じるため、赤字企業であっても均等割りは納めなければなりません。

【法人設立届出書等の提出】

会社を設立したときは、設立登記の日以後2カ月以内に、管轄税務署長ならびに都道府県および市町村に対し、「法人設立届出書」を提出しなければなりません。また、次のように会社の規模や従業員の有無等に応じて、同時に届け出ておくべき書面があります。

| 届出書面 | 内容 |

|---|---|

| 給与支払事務所等の開設届出書 | 給与の支払事務を取扱う事務所を開設した旨を、開設の日から1か月以内に税務署へ届出。 |

| 源泉所得税の納期の特例の承認に関する申請書 | 従業員数が常時10人未満である場合、給与等の源泉所得税を、6カ月に一度にまとめて納税する特例を受けるための手続きで、適用を受けようとする月の前月の末日までに提出。 |

| 青色申告承認申請書 | 青色申告の適用を受けようとする事業年度の開始の日の前日までに税務署へ提出。 |

| 棚卸資産の評価方法届出書 | 原材料や商品在庫の評価方法を予め届け出ておかなければなりません(評価方法を届け出ない場合は「最終仕入原価法」という評価方法を選択したとみなされます)。 |

| 減価償却資産の償却方法の届出書 | 減価償却資産の償却方法は「定額法」と「定率法」および「生産高比例法」があり、届出をしないと「定率法」となります。 |

【補助簿】

伝票(仕訳帳)と総勘定元帳は、会社の取引を日別・勘定科目別に把握することができるため「主要簿」と言います。実務上は、仕入れ先や売上げ先などの取引の相手先は多数存在するため、これら主要簿だけで管理するのは困難です。このため、売掛先と債権額を管理する「売掛金元帳」や、仕入先との取引を管理する「買掛金元帳」といった補助簿が必要となります。

〔ま行〕

【みなし仕入率】

消費税の簡易課税制度を選択した課税事業者は、次のように事業ごとに課税売上を区分し、それぞれの課税売上について、該当するみなし仕入率を適用して控除税額を計算することになります。

| 第1種事業(卸売業) | 課税売上高×10%-(課税売上高×10%×90%) |

|---|---|

| 第2種事業(小売業) | 課税売上高×10%-( 〃 ×10%×80%) |

| 第3種事業(農林業、建設業、製造業等) | 課税売上高×10%-( 〃 ×10%×70%) |

| 第4種事業(飲食店) | 課税売上高×10%-( 〃 ×10%×60%) |

| 第5種事業(金融・保険業) | 課税売上高×10%-( 〃 ×10%×50%) |

| 第6種事業(不動産業) | 課税売上高×10%-( 〃 ×10%×40%) |

【みなし役員】

みなし役員とは、法人税法上実質的に役員と認定される者をいい、役員給与の損金不算入項目が適用されることになります。法人税法上、役員給与の取扱いの適用を受ける役員とは、次に掲げるものをいいます。

- (1)法人の取締役、執行役、会計参与、監査役、理事、監事および清算人

- (2)法人の使用人以外の者でその法人の経営に従事している者

- (3)同族会社の使用人のうち、特定株主等でその会社の経営に従事している者

- (1)資産を贈与した場合におけるその資産の時価

- (2)資産を時価より低額で譲渡した場合における時価と譲渡価額との差額

- (3)債権を放棄し、または、免除した場合におけるその放棄額

- (4)無償または低額で居住用土地または家屋の提供をした場合における通常収受すべき賃貸料と実際に徴収した賃貸料との差額

- (5)無利息または定率で金銭の貸付けをした場合における通常収受すべき利息と実際に徴収した利息との差額

- (6)役員等を被保険者および保険金受取人とする生命保険契約の保険料の全部または一部を負担した場合における保険料の負担額

- ・設立登記申請書(登記を依頼するための申請書。書式は法務局のサイトで入手可能)

- ・「登記すべき事項」を記録したCD-Rなどの磁気ディスク(申請書とセットして)あるいはA4版の書類

- ・定款

- ・登録免許税納付用台紙(登録免許税を収入印紙で納める際の貼付する台紙)および登録免許税(収入印紙が必要)

- ・発起人決定書(本店所在場所、電子公告URLの記載が必要)

- ・代表取締役等の就任承諾書

- ・取締役の実印の印鑑証明書(発行後3カ月以内)

- ・印鑑届書

- ・出資金の払込証明書(発起人の通帳のコピーを綴じておく)

- ・印鑑カード交付申請書

このうち、(1)は登記上の役員であり、会社法に規定する者であることから法人税法上も役員となりますが、(2)と(3)は法人税法で認定するみなし役員となります。このうち、(2)には、相談役、顧問その他これらに類する者で、法人内における地位や職務等から、他の役員同様に実質的に法人の経営に従事していると認められる者が含まれます。

【民事再生法】

会社が経営破綻の状態に陥ったとき、会社更生法と民事再生法の二つの経営再建策があります。会社更生法は、主として大企業を対象としているのに対し、民事再生法は中小企業向けといえます。これは、経営陣の処遇にその違いを見ることができます。会社更生法の場合は、経営陣は全員退陣し、裁判所に選任された更生管財人しか再建業務に就くことができません。一方の民事再生法は、経営陣が残ったまま経営再建に取り組むことが可能で、財産処分や支援者との交渉などを主導できます。また、手続き面においても違いがあり、会社更生法の場合、手続きが多く煩雑なため裁判所の認可を得るまでに数年要することがありますが、民事再生法については、債権者の協力さえあれば、半年程度の期間で裁判所の認可を得ることができます。

【無形固定資産】

固定資産のうち、有形固定資産以外は無形固定資産と投資その他の資産に区分されます。無形固定資産には、法律上の権利、ソフトウエア、有償で取得した営業権のような経済的優位性などが含まれます。法律上の権利には「特許権」、「借地権」、「商標権」、「実用新案権」などがあり、営業権については、いわゆる「のれん」が該当します。これら無形固定資産は、残存価格がゼロの定額法により、直接減額方式で償却されることになります。法律上の権利については、期限の満了によって消滅するため、最長でも法定期間内に償却することになります。

〔や行〕

【役員から会社への貸付け】

会社の業績が振るわないときや、緊急の資金需要などで役員が会社に対して資金を用立てる場合があります。役員から会社に対する資金の貸付けですが、次のようにケースによって税務上の取扱いが異なります。

(1)無利息の借入れ

会社は、利益を追求することが目的ですので、取引については常に経済性や合理性が求められます。しかし、個人にはそのような制約はありませんので、役員が無利息で会社にお金を貸し付けたとしても、役員に対する課税関係が生じることはなく、会社にとっても課税関係は生じません。一方で、利息がつくと課税関係が生じます。会社が役員からお金を借りて利息を支払うときの適正利率は、原則論としては、会社が役員に貸し付けるときの適正利率と同様であるため、役員が受け取る利息相当部分は雑所得として課税対象となる点に注意が必要です。

【役員への利益供与】

法人が役員に対して支払う給与には、金銭のほか、債務免除やその他の経済的利益が含まれます。経済的利益とは、実質的に役員に対して給与を支払ったと同様の経済的効果をもたらす場合を含むとされており、次のような場合が考えられます。

-以上、国税庁のタックスアンサーを引用-

〔ら行〕

【利益相反取引】

例えば、取締役が会社からお金を借りる取引があるとすると、それは利益相反取引と呼ばれ、取締役会に付議して承認を得る必要があります。その会社の業務を執行する取締役が、その立場を利用してその会社から他の人間が借りるよりも有利な条件で借りることができる可能性があるため、本来ならば会社が得られる利益をなくしてしまう恐れがあるからです。当然、取引の当事者である取締役は、その取引の可否を問う取締役会の付議案件の決議に加わることはできません。これは、特に中小企業で、取締役が1名だけというような個人事業に近い法人形態である場合によく見られます。

【履歴事項証明書】

会社の登記事項証明書には、「履歴事項証明書」、「現在事項証明書」、「閉鎖次項証明書」の3種類がありあります。このうち履歴事項証明書とは、登記所のコンピューター化以降の会社の履歴が全て記載された証明書を言います。現在事項証明書は、その会社にとって現在効力が生じている事項のみが記載され、閉鎖次項証明書には、会社の登記事項で閉鎖された事項が記載されています。

【労働保険】

労働保険とは、労働者災害補償保険(通称:労災保険)と雇用保険を総称した言葉で、保険給付は別個に行われますが、保険料の徴収等については一体のものとして扱われています。労働保険は、農林水産事業の一部を除き、労働者を一人でも雇用していれば適用事業となります。労働保険の適用事業所となった場合は、保険関係成立届を所轄の労働基準監督署または公共職業安定所(ハローワーク)に提出し、当該年度分の労働保険料を概算保険料として申告・納付しなければなりません。

〔わ行〕

【ワークシェアリング】

社員一人当たりの労働時間を短縮して、従業員間で仕事を分かち合うことで、雇用の維持や新規雇用を増やす取り組みを言います。「緊急避難型」、「中高年対策型」、「雇用創出型」などの態様があります。

2 会社設立手続を自分でするか、依頼するのかの判断は?

会社設立の手続は司法書士等の専門家に依頼しなくても個人で行うことは可能です。しかし、その一方で誤ったやり方で手続を進めて行くと結果的に設立までに無駄な時間やお金を費やすことになりかねません。

ここでは個人が行う会社設立の手続について、そのメリット・デメリット、会社設立を進める手順およびその内容、注意点を確認しましょう。

2-1 会社設立を自分で行うメリット

①設立費用の低減

会社設立を司法書士等に手伝ってもらう場合委託手数料が発生しますが、依頼せず自分で行うとその費用が削減できます。

株式会社の設立で個人が書面による手続をした場合その法定費用(税金含む)が約24.3万円かかります。なお、定款認証(後述)を電子定款で認証する場合は印紙代4万円が不要です(個人で電子定款する場合手間がかかる)。

他方、手続を専門家に依頼する場合、その報酬として約5万円~10万円が必要になります。従って、設立手続を発起人自身で行えば5~10万円程度(依頼内容によってはもっとかかる)の費用を使わずに済むわけです。

〇法定費用

| 用途 | 費用・税金の内容 | 金額 |

|---|---|---|

| 定款認証(公証役場) | 定款認証手数料 | 50,000円 |

| 定款印紙代 | 40,000円 | |

| 定款謄本代 | 2冊で2,000円程度 | |

| 登記申請(法務局) | 登録免許税 | 150,000円(または資本金の1,000分の7のいずれか大きい方) |

| 登記事項証明書代 | 1通600円 | |

| 印鑑証明書代 | 1通450円 | |

| 合計 | 243,050円 |

②経営に役立つ知識の取得

会社設立には会社法、税法、労働関連の法律などが関係するため、手続を発起人自身が行うことでそれらを理解することができ、今後の経営に役立ちます。

会社設立時だけでなく開業後の運営には各種の法律が関わってくるため、会社を経営する上で法律の理解は重要です。事業を有利に展開していく上でも法律を活用することは有効であり、経営者は常に法律と向きあい把握していかなくてはなりません。会社手続を経営者自身で行えばその学習のよいきっかけになるでしょう。

2-2 会社設立の自分で行うデメリット

①手続にかかる手間・時間の負担

設立手続は各種法律に従って進めるもので、その内容を理解し行う必要があるため、初めて手続する個人にとっては多くの時間を費やすことになります。

設立手続では多くの時間が取られる上に、手続に不備が発生したりすると余計に時間がかかり無駄に貴重な時間を失う恐れもあるのです。

会社設立前は、資金調達、取引先の確保・契約、従業員の採用・訓練、各種設備機械・事務機・備品等の手配などやるべきことが多々あるため、設立手続に多くの時間を割くのは得策とは言えません。

②相談相手を得る機会の喪失

会社設立手続を専門家に依頼した場合、設立後の経営について相談できる関係が作れますが、依頼しないとその関係構築の機会を失うことになります。

手続を依頼した行政書士、司法書士、税理士等の支援者がいると、設立後に何か問題が生じた場合、彼らに相談しやすくなります。相談相手がいない場合、誰に相談してよいかと悩みいたずらに時間を消費して問題を大きくしてしまうケースも少なくありません。

会社設立後から事業が軌道に乗るまでには様々な問題が生じやすいため、手続での支援者との関係を作って相談相手を確保しておくことは有効です。

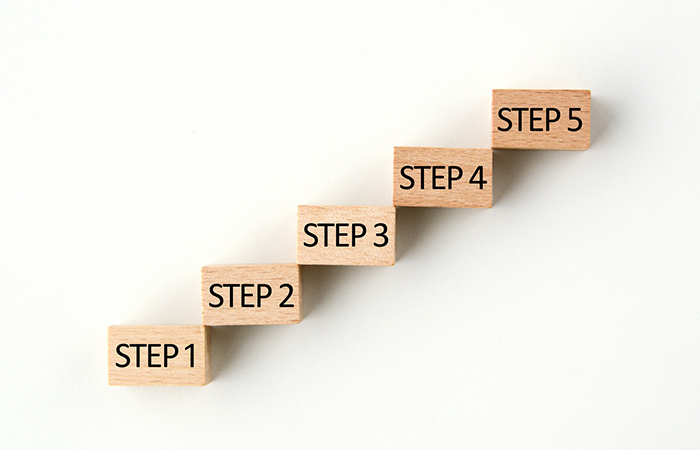

3 会社設立の流れと内容

ここでは株式会社の設立に関する手続の流れとその内容について説明していきましょう。

会社の設立は法務局での登記手続により実現されますが、その手続の一連の流れは、1)会社設立の準備 2)会社設立の手続 3)会社設立後に行うことの3段階に分かれます。

3-1 株式会社の設立準備の内容

会社設立前の主な準備内容を確認しましょう。

①会社の基本事項の決定

まず、会社の設立に当たり以下の「会社の基本事項」を定めなければなりません。

会社名(商号)

事業目的

資本金の金額

事業年度(決算月・設立日)

会社の住所(本店所在地)

発起人の決定(出資者の決定)

機関設計(役員の構成等)

なお、「発起人」は会社設立に際してお金を出す出資者で、原則1人以上いれば何人でも可能です。

会社の機関設計は、株主総会、取締役、取締役会、監査役、監査役会、会計監査人、会計参与、委員会関や人数などを決めることを言います。株式会社の場合取締役1名が最低必要ですが、取締役会や監査役の設置は自由です。

なお、大会社は監査役の設置が必要で、株式の譲渡に制限のない会社(公開会社)は取締役会と監査役を設置しなければなりません。公開会社にするか非公開会社にするかも決めておく必要があります。

②発起人の印鑑証明の用意

法務局での登記申請の際に「定款」(後述)を法務局に提出しなければなりませんが、その「定款承認」(後述)を受ける時に発起人の発行日から3カ月以内の印鑑証明書が必要になります。

なお、発起人は会社設立後、出資した資本金の金額に応じて株式を取得し株主の地位を得る存在です。一般的に発起人が取締役になるケースは多いものの必ずなる必要はありません。

③会社の印鑑の作成

登記申請する場合、その申請書に会社実印を使用することがあるため、会社実印(代表印)などを作っておきます。なお、会社の印鑑の製作に多少時間がかかることもあるため、早めに依頼しておくことが重要です。

基本事項の決定の際に類似の商号が存在しないか確認しておくべきですが、もしチェックしていないようだったらこの時点で必ず行いましょう。

印鑑の種類には、会社実印(代表印)、会社銀行印、角印(社印)のほか、各種業務で使用する社名や称号の「ゴム印」等があります。

④資本金等の準備(調達)

会社設立に当たっての資本金が必要となるため、その資金を準備しておかねばなりません。資本金は1円からでも可能ですが、一般的には開業に伴う必要資金や運転資金を考慮した金額が資本金として設定されます。なお、資本金の払込みは原則的に定款認証後です。

開業時やそれ以降においても仕入れや人件費などが継続して発生するため、それらを考慮して資金調達しなければなりません。家族・知人等、取引先、公的金融機関や銀行などの資金提供者を早めに探して交渉し必要資金を確保できるようにしておきましょう。

⑤定款の作成

定款は会社の大前提や基本ルールともいうべきものであり、設立登記の際に提出が求められます。つまり、定款は法律によって要求されるものであり、記載される内容が規定されているわけです。

また、定款は単に作成すればよいというものではなく、公証人(職権で行う証明行為を業務とする公務員)による認証を受ける必要があります。なお、定款の作成には発起人の同意が不可欠です。

定款に記載される内容は、「絶対的記載事項」、「相対的記載事項」、「任意的記載事項」の3つの項目になります。絶対的記載事項は定款に必ず記載しなければならない内容ですが(なければ定款は無効)、それ以外は記載がなくても定款の効力に支障は生じません。

その絶対的記載事項の内容は以下の5つになります。

事業目的

商号

本社所在地

設立に際して出資される財産の価額またはその最低額

発起人の氏名または名称および住所

また、絶対的記載事項の内容に含まれませんが、「発行可能株式総数」も必ず定款に記載しておく必要があり、含める項目としては全部で6つです。

3-2 会社設立の直接的な手続の内容

この段階での内容は、法務局での手続に直接的に関連したものになります。

①公証人による定款認証

法務局へ提出する定款は公証人による認証を受けたものでなければならないため、発起人が作成した定款(原始定款)は公証役場(公証人)で認証してもらいます。その際、発起人は原則全員で公証役場へ行かねばなりません。

なお、公証役場での認証は、事前に原始定款をFAX・Eメール等による送付で(持参も可能)事前に点検してもらい、その後発起人が公証役場へ行って正式に認証を受けるべきです。認証してもらう公証人は法人の住所となる所在地を管轄する法務局に所属する者になります。

また、定款認証には、紙(書面)の定款を認証する方法とインターネット経由の電磁的記録の定款(電子定款)を認証する2つの方法がありますが、両者では認証までの流れが異なるため注意しましょう。

電子定款はAdobe Acrobat等のソフトで作成するPDF化した定款になりますが、公証人によっては対応できないこともあるため事前に確認した方がよいでしょう。

*電子定款では、ICカードリーダライタ、住民基本台帳カード、電子証明書などの準備が必要です。

〇定款認証で準備するもの

1)必要書類および印鑑

発起人が個人の場合:

印鑑登録証明書および実印、もしくは、運転免許証、パスポート等の顔写真入りの身分証明書のいずれか1つおよび認印

発起人が法人の場合:

代表者事項証明書、現在事項全部証明書、履歴事項全部証明書、法人登記簿謄本のいずれか1つと、法人代表者の印鑑証明書、法人代表者の代表者印

2)定款(3通)

3)実質的支配者となるべき者の申告書

「実質的支配者となるべき者の申告書」は「日本公証人連合会」のサイトで入手できます。

公証役場での定款認証の手数料は5万円ですが、ほかに収入印紙代4万円、謄本代が必要です。ただし、電子定款の場合収入印紙代4万円が不要になります。

②出資金(資本金)の払込み

定款が認証され後に資本金を払込みます。なお、払込みは原則として定款認証が行われた日以降にするべきです(定款認証前でも定款の作成または発起人全員の同意があれば払込みは可能)。

会社の銀行口座は設立後でないと作れないため、出資金は発起人の個人口座へ入金しておきます(発起人が複数人でも1人の口座へ入金)。入金後にその通帳のコピーをとり(表紙、次ページ、入金が確認できるページ)、次に払込証明書(「払込みがあったことを証する書面」)の作成が必要です。

③登記書類の作成

次は登記申請のための登記書類を準備していきます。会社のタイプなどによって必要書類等は若干異なりますが、以下のようなものを用意しなければなりません。

④登記申請

登記書類が準備できれば法務局(会社の本店所在地を管轄する法務局)へ持参、郵送、オンラインのいずれかで提出し登記申請します。登記の完了に要する時間は申請日から7~10日程度で、提出期限(株式会社の場合)は基本的に出資の完了が確認できた日(払込証明書の作成日)から2週間以内です(合同会社は期限なし)。

なお、期限後の提出も可能ですが、罰金が科せられることもあるため注意しましょう。

法人登記には登録免許税がかかり、株式会社の登録免許税は「資本金額×0.7%」になりますが、金額が15万円未満の登記申請は15万円です。収入印紙は郵便局などで入手し、登録免許税納付用台紙に添付します。

書類に不備があると収入印紙が無駄になりかねないため、貼付する前に法務局で書類を点検してもらい、その後貼付するのがよいでしょう。

3-3 会社設立後にやること

会社設立後は開業に伴う行政等への各種の届出や取引先等との契約などに関する手続が発生するため、以下の作業などが必要になってきます。

①「登記事項証明書(登記簿謄本)」等の取得

銀行等での法人口座の開設や行政への各種届出などには登記事項証明書(登記簿謄本)が必要です。そのため法務局へ行くなどして登記事項証明書を取得しましょう(郵送やオンラインの取得も可能)。また、法務局では印鑑カードを受け取っておくべきです。

また、法人の印鑑証明書は担保設定や各種の契約などの際に求められるケースが多いため何枚か入手しておいた方がよいでしょう。なお、印鑑証明書は最寄りの法務局で入手できますが、その際に印鑑カードが必要になります。そのため法人登記の完了後、実印を用意して印鑑カードをもらっておきましょう。

②法人名義の口座開設

法人登記の完了に伴い金融機関で法人名義の口座開設が可能となるため、資本金を発起人口座から法人口座へ移します。

③行政等への各種届出

税金や社会保険などに関連して税務署、都道府県市町村、年金事務所、労働基準監督署、ハローワークに各種の届出が必要です。会社の状況や事業の内容などにより届出の内容は異なりますが、提出が遅れると開業に影響することもあるため迅速に行う必要があります。

また、利用できる助成金・補助金などもあるかもしれないため、早めに調べ申請するようにしましょう。

4 会社設立を自分でするかを判断する場合の注意点

会社設立を発起人自身が行うかを判断する場合に特に注意したい点を2つ説明します。

4-1 時間と費用のバランスを考慮する

会社設立の準備期間、資金、会社の状況や事業の内容などを考慮して、設立手続にかかる時間と費用のバランスの点から自分で行うか、専門家に依頼するかを考えましょう。

比較的小規模な事業で、小さい組織でスタートさせる場合に準備期間も十分とれるようなら発起人自身で手続を進めるのは問題ないはずです。しかし、事業や組織の規模も一定程度あり、事業も複雑であるような場合では会社設立全般に多くの時間を要する可能性は小さくありません。

そのようなケースで会社設立手続に時間が取られ事業に関わる資金調達、取引先の確保などに関する交渉や作業に影響すれば問題が生ずることになるため、時間に余裕がないなら無理をせず専門家に依頼すべきです。

また、すべてを専門家に依頼せずに「電子定款認証だけを依頼する」といった部分的な利用も検討するとよいでしょう。ただし、依頼する場合はどの程度支援してくれるのか、支援してもらうのか、その範囲を明確にして納得した上で利用するべきです。

4-2 定款に盛り込むべき適正な内容を把握する

定款の作成では申請のためだけとして、いい加減な内容で作成せず今後の経営に悪影響を及ぼさない適正な内容で作成するようにしましょう。

定款には組織運営上の重要は事項が含まれため、記載する内容は慎重に決めなければなりません。たとえば、株主の構成や株式の譲渡制限などは会社の運営に大きく影響するため、熟慮の上決定することが要求されます。

将来、会社と敵対するような可能性のある者を株主としないことは当然ですが、敵対者に自社株が譲渡されないように株式の譲渡制限を設ける「株式譲渡制限会社」にする選択も必要です。

株式譲渡制限会社にするか、公開会社にするかは定款で定めておかねばなりません。たとえば、「当会社の株式を譲渡するには、株主総会の承認を得なければならない」といった記載を盛り込むのです。

このように定款では盛り込むべき内容を理解し必要な情報を記載することが求められるため、記載する内容をよく調べるか、わからない場合などは専門家に相談するようにしましょう。

5 まとめ

また、会社設立を発起人が自分で行うことは十分可能であり、その行為は経営の勉強にもなります。しかし、設立手続の知識がない方が情報を得ながら進めるには決して少なくない時間と手間がかかるため、自身の状況や事業の内容などを考え司法書士等の専門家の助けも借りるのがいいでしょう。

会社の設立登記までには会社法に基づく様々なルールが立ちはだかり、日常的には使わない言葉も頻繁に登場することになります。設立後もまた、税制面だけではなく、社会保険や労働保険と言った、実際に会社を動かしていくために守るべきルールとその用語に親しむ必要に迫られるので、専門家の支援を必要最小限度に留めれば大きな費用をかけずに効率的な会社設立手続を進めることも難しくありません。

この記事を参考に会社設立までの時間等を考慮して、自分でやるか、依頼するか、どの程度まで依頼するかを検討してみてください。