合同会社は株式会社よりも安価に設立でき自由度も高い法人形態で、設立費用も安いことからフリーランスの方が設立するケースが増えています。しかし投資家から出資を受けたり、上場したりすることはできず、近年できた制度ということもあり知名度が低いというデメリットがあります。そこで合同会社と株式会社の会社形態としての相違から確認し、合同会社を株式会社に組織変更した方が良いケース、またフリーランスが法人化するケースについて検討します。「事業規模を大きくしたい」「広く資金調達をしたい」という合同会社の経営者の方およびフリーランス・個人事業主の方は、ぜひ参考にしてください。

1 合同会社から株式会社に組織変更する場合

2018年に東京商工リサーチが発表した情報によると、2017年の新設法人約13万社のうち、株式会社として設立された会社は約9.2万社、合同会社として設立された会社は約2.7万社となっています。つまり、この2つの法人形態だけで、設立された会社の約9割を占めていて、3番目に多い、一般社団法人が約0.6万社であることからも、合同会社と株式会社の人気の高さがうかがえます。

1-1 合同会社と株式会社

このように新設法人の約2割を占める合同会社ですが、2006年の会社法の大幅改正によって新しく設立できることになった法人形態です。2006年度の会社法改正ではそれまで設立できていた有限会社が今後設立できなくなった代わりに、アメリカの州法によって設立される法人形態LLCを参考に新しく制度化されたのが合同会社です。

ちなみにこの会社法の改正によって株式会社の設立条件も変化しました。昔は最低資金制度といって、会社を設立する際には、株式会社で1,000万円、有限会社で300万円を最低限の資本金として用意しなければならないという制度のことを指します。現在では会社法の改正によって資本金1円からでも会社を設立できるようになりましたが、年配の方が「株式会社のほうがしっかりした会社だ」というイメージを持ちやすいのは、過去の最低資本金制度の名残であると考えられます。

このように、新設法人の形態として人気の両者ですが、いわゆる「法人」であって個人事業ではありません。個人事業は個人が行う事業であって、事業による収益も失敗も個人に帰属します。一方で法人の場合は、「法人」という疑似的な人格を設立して、事業の資本や収益、損失などは全て法人に帰属させます。よって、制度上、法人が持っている資産は経営者個人から分離しているということができます。

1-2 合同会社と株式会社の共通点

合同会社と株式会社ですが、次のような多くの共通点があります。

1-2-1 有限責任である

まず、どちらも有限責任の法人となります。例えば、個人事業主の場合、事業に失敗して借金ができてしまえば、事業の借金も個人の借金として返済しなければなりません。これは先ほど説明した通り、個人事業は個人のお金と会社のお金が分離していないので、仕方ないことだとも考えられます。

一方で、合同会社や株式会社は有限責任に法人です。例えば、事業に失敗して2,000万円の損失が発生した時でも、経営者や出資者は2,000万円を個人的な債務として引き受ける必要はありません。最高でも損をするのが企業に出資した出資金だけです。このように会社の債務に対する責任範囲が限定されている状態を有限責任と呼びます。

実際には小さな法人だと合同会社や株式会社などの法人であっても、会社の融資に対して経営者個人が連帯保証をしないと融資を受けられないことが多いので、必ずしも経営者の責任は限定されているわけではありません。ただし、会社の事業規模が多くなり、返済実績を積んで、信用力が強化されることによって、経営者の個人補償が外れて文字通りの有限責任で会社経営ができる可能性があります。

1-2-2 節税・補助金が利用できる

合同会社であっても株式会社でも適用される税制は同じであり、節税対策のルールや補助金の利用に関しても、合同会社と株式会社の間に差はありません。一方で合同会社や株式会社と個人事業主には大きな違いがあります。

例えば合同会社や株式会社が赤字を出せば最大で9年間赤字を繰り越すことができますが、個人事業の場合は最大で3年間しか赤字を繰り越すことができません。また、日当や社宅を使って節税方法は個人事業主にはできません。

また補助金についても、個人事業主では応募できない補助金が存在するため、補助金や助成金などをフルに活用しようと思えば、株式会社や合同会社のような法人になる必要があります。

株式会社でも合同会社でも使える節税対策や応募できる補助金・助成金にほとんど違いはありません。

1-2-3 税制も同一

また、株式会社も合同会社でも税制は同一です。税金の種類も課税率も株式会社でも合同会社でも違いはありません。個人事業が累進課税制度と言って、所得に応じて課税率が変わるのに対して、株式会社や合同会社の場合は課税率が一定です。よって、所得(税引前利益)の金額が大きくなればなるほど、個人よりも法人の方が税金は少なくすみます。

個人事業は大きくなければ法人化した方が良いというのはこのような事業もありますが、株式会社にしても合同会社にしても違いはありません。

1-2-4 資本金1円、役員1人から設立可能

ミニマムで必要な出資金や役員の数も同じです。どちらも資本金1円、役員1人から設立可能です。昔は株式会社を設立するためには最低資本金1,000万円、役員4名が必要でしたが、会社法の改正により株式会社の設立要件が緩和されました。

株式会社と合同会社では設立のための費用が10万円弱異なりますが、このような費用を除けば、どちらも設立に要する資金や手間にほとんど違いはありません。

1-3 合同会社と株式会社の違い

上記のように、合同会社も株式会社も法人ということで、同じような税制で節税対策や補助金・助成金を使用することができます。また、両者とも有限責任なので、仮に会社が倒産した場合でも出資金分しか個人で責任を負う必要はありません。一方で両者には違いもあります。合同会社を株式会社に変更する方が良い制度上の違いについては次の項目、合同会社と株式会社の規制の違いについては3章で説明します。

合同会社と株式会社の大きな違いは認知度になります。会社法が改正されて10年以上経ちますが、まだまだ合同会社の知名度は低いといえます。特に年配の方の場合、やっぱり株式会社でないときちんとした会社ではないのではないかというイメージを持つ人もいます。また、ビジネス経験の少ない人の場合、そもそも合同会社という形態自体を知らない人が多いのが実情です。

このような合同会社という会社形態の認知度の低さはビジネスの至るところで少し悪い影響があると考えられます。例えば、人材を採用しようと思っても、合同会社と名前を聞いてきちんとした会社なのかと不安になる人もいると考えられますし、取引先として株式会社でないと与信で不利な扱いをされることも考えられます。

先ほど説明した通り、新設法人の約2割は合同会社として設立しているので、このような偏見は徐々に無くなっていくと考えられますが、実際の認知度やイメージの悪さを覆すようにきちんと合同会社は活動しなければなりません。

1-4 合同会社を株式会社に変更した方が良い場合

では、以上のことを踏まえてどのようなときに合同会社を株式会社に変更した方が良いのか、典型的なパターンについて説明します。

1-4-1 投資家から出資を受ける

まず、合同会社から株式会社に変更した方が良いパターンとして挙げられるのが、投資家から出資を受ける場合です。近年はベンチャーキャピタルやエンジェル投資家からの投資を元に事業を成長させるスタートアップ企業が増加していますが、これらの投資家から出資を受けるためには株式会社になる必要があります。

株式会社の場合は出資者(株式保有者)と経営者を分離することが可能ですが、合同会社の場合は出資者と経営者を分離できません。つまり、出資するのならば経営に参画しなければならないのです。

よって、投資家の立場で合同会社の出資だけするということはできません。きちんと投資家として事業に参画する必要があります。このような事情から、合同会社が投資を受けて事業の成長を狙う場合は株式会社に変更しなければなりません。

1-4-2 上場する

上の項目とも関連して、合同会社は上場することができません。上場すると不特定多数の投資家が株式市場を通じて株式を売買することになりますが、合同会社は株式を発行できませんし、出資者と経営者が同一であることを前提にした会社形態ですので、制度上、上場することはできません。上場を狙うのならば、合同会社から株式会社に組織を変更する必要があります。

2 合同会社を株式会社に変更する

以上のような合同会社と株式会社の共通点と違いを踏まえて、合同会社を株式会社に組織変更したい場合、どのような手続きをしなければならないのかについて説明します。

2-1 組織変更計画書を作成する

まず、合同会社から株式会社に組織変更するためには「組織変更計画書」を作成する必要があります。組織変更計画書とは合同会社から変更される株式会社をどのような組織に変更するのかについて定めた書類です。特に決められたフォーマットは存在しないので、弁護士や行政書士と相談して作ったり、自分で行う場合は、書籍やネットでどのように作成すれば良いのか調べたりすると良いでしょう。大まかに必要なのは以下のような項目です。

2-1-1 社名

組織変更と言うと、合同会社○○から株式会社○○に変更することをイメージされるかもしれませんが、まったく社名を変えて株式会社××という名前に組織変更することも可能です。社名は会社の重要な情報ですので、何かのきっかけがないと変えるのに躊躇しがちです。組織変更をきっかけとして社名も見直しても良いでしょう。

2-1-2 事業目的

合同会社の定款でも事業目的を定めているはずですが、株式会社への組織変更にあたって、事業目的を変更することも可能です。会社の戦略に応じて事業目的を見直し、追加、削除を行ってください。ただし、合同会社のときの目的と株式会社にする際の目的があまりにも違えば、法務局が難色を示すかもしれませんので、きちんと継続性については考えておいた方が良いでしょう。

2-1-3 本店所在地

組織変更にあたって本店所在地も変更することができます。ただし、管轄の法務局が異なる地域への本社移転は、組織変更と同時に行うことはできません。もし、組織変更にあたって管轄の法務局が変わる本社所在地の変更をする場合は、組織変更前に本社所在の登記変更をするか、組織変更後に本社所在地の登記変更をする必要があります。

2-1-4 発行可能株式総数

株式会社になると株式を発行する必要があります。よって、組織変更にあたっては発行可能株式総数を定める必要があります。もちろん、発行可能な株式数であって、すべての株式を設立時に発行する必要はありません。ただし、将来的に増資をすることを予定している場合は、増資をスムーズに行うために多めに発行可能株式総数を定めておいた方が良いでしょう。

2-1-5 上記事項以外に定款で定める事項

合同会社設立時に定款を作成したように、株式会社に組織変更する際にも定款を作成する必要があります。組織変更計画書に全ての事項を書く必要はなく、定款を添付することによって、諸事項の説明に充てることができます。

ちなみに、合同会社と株式会社の定款の手続き上の違いとして、株式会社の定款は認証が必要になるので注意してください。定款の認証を受けるためには、作成した定款を公証人役場に持っていくか電子定款認証の手続きをネットで行います。

2-1-6 取締役の氏名

合同会社の場合は社員(≒従業員)が出資者兼経営者になりますが、株式会社の場合は出資者と経営者を別に設定することができます。そして、株式会社の経営層のことを取締役と呼びます。通常の中小企業の場合は、合同会社の社員をそのまま取締役にすれば良いですが、組織変更のときに誰を取締役にするべきか実情に合わせて決定しても良いでしょう。

2-1-7 組織変更後の発行株式数

合同会社の出資金にあたるのが、株式会社の株式です。組織変更に当たっては、例えば1株1万円で100株を発行するというように、資本金をどのように株式に変更するのか決定する必要があります。

ちなみに、合同会社から株式会社に組織変更するにあたって資本金も増資したいという場合もあると考えられますが、組織変更と増資は同時にできません。本社所在地の変更のように、先に増資の手続きをして組織変更をするか、組織変更をしてから増資の手続きをする必要があります。

2-1-8 組織変更後に合同会社の社員に割り当てに関する事項

合同会社の社員は各自が会社に出資しているので、組織変更後も株式会社の株式を保有することになります。組織変更後に誰がどのように株式を割り当てるのかを決定する必要があります。

なお、株式会社は出資者と経営層を分離できるため、株式は保有するけれども、取締役にはならないというパターンも可能です。ただし、株式を分散させるということは、後々の経営の大きな意思決定や事業承継の際に禍根を残す事にもなりかねないので、組織変更後に株式を買い取ることも検討した方が良いでしょう。

2-1-9 効力発生日

最後に決めなければならないのが、組織変更計画書の効力発生日です。後で詳しい手続きについては説明しますが、組織変更書が効力を発揮するためには債権者保護手続きのための公告が必要になるので最短で一か月程度時間がかかります。

会社の登記簿謄本については、会社の設立年月日は合同会社が設立された日になり、別途この効力発生日が株式会社になった日として記載されます。

2-2 総社員が同意する

組織変更計画書や株式会社の定款の作成が完了した場合は、両者について総社員からの同意を得る必要があります。もちろん、ここで言う「社員」とは会社で働いている従業員のことではなく、会社に出資、経営している会社法上の社員のことを指します。

なお、同意は過半数や3分の2などではなく、社員全員の同意が必要になりますので注意してください。社長一人が社員になっている場合なら、問題は発生しませんが、少額でも出資をしている社員が組織変更に反対すると株式会社になることはできません。

社員総会を開催して、組織変更に関して総社員の同意を得るというのが一番高いハードルで、これを越えればあとは定型的な手続きで組織変更できることが多いです。組織変更後にすぐに動けるように新しい社員の発注や会社の組織調整なども進めておくと良いでしょう。

2-3 債権者保護手続きをする

組織変更について総社員の同意が得られれば、次は債権者保護手続きをする必要があります。債権者は組織変更することに異議を申し立てることができます。そして、異議を申し立てた債権者に対して実際に権利を害する恐れがある場合は、組織変更ができなくなる場合もあります。ただし、単なる組織変更の場合は、債権者の権利を害する可能性が低いので、それほど神経質になる必要はないでしょう。

債権者保護のためには、債権者に組織変更の告知をする必要がありますが、告知の仕方は官報による告知と債権者に対する個別の告知があります。

官報による告知とはいわゆる公告の事を指し、官報で一か月以上会社の組織変更に関する告知を掲載しなければなりません。費用はだいたい3~4万円程度と考えれば良いでしょう。組織変更に時間がかかるのは官報での告知が終了しないと、組織変更の効力が発生しないからという理由も大きいです。

債権者に対する個別の告知について、会社で把握している債権者に対して個別に催告を出す必要があります。例えば、融資を受けている銀行や機械の提供を受けているリース会社など会社に対して債権を保有していることが明らかな会社については個別に組織変更を催告する必要があります

以上の2つの手続きを行って債権者から異議申し立てがなかった場合は、上申書を作成して債権者保護を行ったことを証明し、債権者保護の手続きが完了になります。ちなみに、全て自己資金で経営していて、債権者が存在しない場合でも官報による告知は必要になります。

2-4 登記をする

組織変更計画書を作成、総社員の同意を得て、書類が効力を発揮した後で、債権者保護手続きも終了すれば、いよいよ合同会社から株式会社への組織変更の登記を行います。具体的には組織変更による株式会社の設立登記と組織変更による合同会社の解散登記の2つの手続きを行うことになります。申請書はそれぞれ別になっているので注意してください。

登記の申請手続きを行って何もなければ1週間弱でも、登記が完了して登記簿謄本が取得できるようになります。

3 合同会社には無かった株式会社に対する規制

以上のような手続きで、合同会社から株式会社への組織変更ができますが、株式会社になると合同会社の時にはなかった法律上の規制が適用されます。合同会社から株式会社になるとどのような規制が適用されるのかについて説明します。

3-1 決算の公告

株式会社は決算を公告しなければなりません。合同会社の場合は、会社の合併や解散など重要な事項についてだけ広告すれば良いですが、株式会社になると決算も公告の対象になります。なお、公告の仕方には官報による公告、新聞による広告、電子公告の3種類の方法があります。どの方法で公告するのかは定款にも記載しなければなりません。

公告にかかる費用で最も高いのは新聞による公告で日刊紙に公告を掲載します。数十万円で済むこともあれば、メジャーな経済新聞の広告枠を利用しようとすると数百万円と多額の費用が発生することがあります。次に高いのは官報による公告でだいたい7万円程度の公告費用が必要になります。最も安いのは電子公告という,WEB上に決算を掲載するパターンです。ホームページにIR情報として決算を公開すれば公告費用はかかりませんし、外部の電子公告サービスを利用しても数千円から数万円程度の費用になります。ただし、5年間の公告が義務付けられます。

中小企業の場合は貸借対照表のみの公告でも良いですが、貸借対照表だけでも外部の人間が会社の経営状態を知る上で重要な手がかりとなります。

3-2 株主総会の設置

また、株主総会を設置しなければなりません。株式総会とは合同会社に社員総会に当たる組織で、事業年度が終了して3か月以内に定時株主総会を必ず開かなければなりません。また、株主総会で決議しなければならない事項が発生した場合は、随時臨時株主総会を開催する必要があります。

このルールは合同会社でも株式会社でもそれほど違いはありませんが、株式会社は株主の株式保有割合によって議決権が決定されて、経営に参画していない株主も経営に口を挟むことができます。経営者一人で株の大半を保有している場合は、株主総会が大きな足かせになることはありません。

しかし、従業員に株を持たせたり、相続によって株式が色々な人に分散したりすることによって、経営者の意見が株主総会で通らないという事態も考えられます。株式会社にするのならば、誰に株式を持たせるのか資本政策については、合同会社以上に慎重に考えなければなりません。

3-3 会計監査人の設置(一部の企業)

資本金5億円もしくは200億円以上の負債を保有している大会社には会計監査人監査が義務付けられています。会計監査が必要になると、監査法人に監査をお願いしたり、会社の事務を監査に対応させたりする必要があります。意外とこのような監査にかかるコストや手間はバカになりません。

例えば、グーグルやアップルなどの海外の大企業は日本法人を株式会社ではなく、あえて合同会社の形で運営しているケースも多いです。これは合同会社が定款自治が徹底されていて、組織編成などに対する制限が少ないことと、監査のコストが合同会社にすればかからないからという理由があります。

多くの中小企業にはこの規定が適用されないので、合同会社でも株式会社でも気にすることはありません。ただし、投資を受けたり上場したりすることを計画していない株式会社は、株式会社から合同会社に組織変更することで監査にまつわるコストを減らして利益率を上げることができるかもしれないので、株式会社の合同会社化を検討してみても良いでしょう。

3-4 利益配分を自由にできない

合同会社で発生した利益は、定款で定めたルールに基づいて社員で分配することができます。そして、定款でどのようなルールを定めるかは自由です。例えば、他の社員が反対しないなら極端に言えば、代表社員の独断で決めても良いことになります。

一方で株式会社の場合は、発生した利益については配当金という形で、保有している株式割合に応じて分配するので、利益配分は自由にできません。

3-5 役員の任期に制限がある

最後に、合同会社の社員には任期がありませんが、株式会社の取締役には法律上任期の上限が定められています。取締役は2年以内、監査役は4年以内、非公開会社であれば最長10年まで任期を延長することができますが、いずれ任期は到来します。

任期が到来しても、株式総会によって取締役に再任できなければ、代表取締役であっても取締役を退くことになりますし、再任されたとしても公告は必要となります。いずれの場合でも合同会社よりも株式会社の方が少し手間がかかります。

4 合同会社から株式会社への組織変更は自分でできるのか

経営者本人が組織変更を行うことは可能です。会社法や会社の設立や解散にかかわる様々な書籍や、インターネット上でも弁護士などの専門家が書いた記事や書類フォーマットを参考に手続きを進められます。このような情報を使って手続きをすれば自分でも組織変更をすることが可能です。

しかし、合同会社から株式会社への変更は少し複雑になります。ただ、定款を作るだけではなく、組織変更計画書を作成し、債権者保護手続きなども行わなければなりません、例えば、可能性が低いですが、債権者保護手続きで異議申し立てがあったときに先方とどのように交渉するべきなのかなどについては専門家のノウハウが必要です。手間と時間を少なくするためにも、お金を払って専門家に任せるというのも良策でしょう。

5 新規事業の資金調達方法5選

「新規事業」「資金調達」を検索すると、様々なサイトがヒットします。それだけニーズもあるのでしょうが、大部分はビジネスローンやカードローンなど特定の商品紹介サイトへ誘導する作りになっています。その方法は、正直銀行員からはおすすめしにくいものです。そこで資金調達のポイント、理想的な資金調達の手段およびメリット・デメリットをわかりやすく解説します。まず、新規事業の資金調達方法として考えられる方法は主に次の5つがあります。

- ①ビジネスローン、消費者金融

- ②個人カードローン

- ③ベンチャーキャピタル、エンジェル投資家

- ④金融機関からの融資

- ⑤親・知人からの援助

それぞれ見ていきましょう。

5-1 ビジネスローン、消費者金融

消費者金融業者が主に扱う融資です。この中にはいわゆる「街金」「闇金」も含まれます。「審査が簡単!」「審査が早い!」などを売りにしていますが、銀行ではこれらを「高利借入」と呼んでいます。消費者金融と街金闇金の間で特にランクや区分けは無く一律「高利借入」としています。メリット・デメリットは次のとおりです。

・ビジネスローン、消費者金融のメリット

謳い文句のとおりすぐに借りられる、手続きが簡単です。銀行など金融機関で借りることができない人にも融資してくれます。

・ビジネスローン、消費者金融デメリット

金利や返済条件は厳しくなります。また、借りるときは優しい対応ですが、返済が遅れた場合などいわゆる取り立ては非常にシビア(違法は手段含む)となります。

「審査が簡単、早い」というのは、「厳しい審査をしていない」ということの裏返しでもあり、もともと「返済できないだろう」ということは織り込み済み、つまり想定の範囲内なのです。高利借入に属する業者はどうやって返済してもらうかではなく、どうやって借金を回収するかを重視する傾向にあるため、悪質な相手の場合、むしり取られる危険性もあります。またこうした高利借入があると銀行で融資を申込んだ場合、審査は通りづらいため利用する際は注意が必要です。

5-2 個人カードローン

カード形式で限度額を決めて、その範囲内なら何度でも反復利用できる融資です。

・メリット

すぐに借りられる、手続きが簡単なところはビジネスローンなどと同じです。簡単審査・スピード融資を売りにしています。

・デメリット

個人のカードローンを事業に使うことはできません。使ってしまったこと(これを流用と言います)を知られると、最悪の場合、全額の返済を迫られます。

融資は全て金融業者(債権者)と顧客(債務者)の契約で成り立っています。カードローンの約条項には『事業資金への流用は禁止します』という内容が多くの場合記載されています。個人のカードローンを事業資金に使う(流用)のは契約違反になってしまうわけです。また、個人カードローンは銀行から見るといわゆる「借財」であり、事業資金に使ったのか、ギャンブルに使ったのかを調べることができません。新規事業融資を申込んだ場合、個人カードローンの利用があれば銀行からの融資は受けられないと見ておきましょう。

5-3 ベンチャーキャピタル、エンジェル投資家

投資を専門とする会社が、将来性有望な人に起業資金を投資するものです。一時よく聞かれた「エンジェル投資家」も仕組みは同じようなものです。

・メリット

資本金として投資し、株式を取得する形式です。規模は違いますが一般の上場企業と同じ資金調達のスキームとなります。こうした資本で資金調達する方法を「直接金融」と呼びます。直接金融のメリットは、一般的な融資(直接金融に対比する意味で間接金融と呼びます)のように直接金融は利息支払や元金返済が不要なところとなります。

・デメリット

一定の割合で株式を渡す(譲渡)ことになります。上場と規模が違うと書きましたが、つまりは限られた株式を、かなりの割合で持たれてしまうことを意味します。ベンチャーキャピタルやエンジェル投資家は、投資した資金で利益を上げさせ、株式を値上がりさせて売却利益を得るのが目的です(これをキャピタルゲインといいます)

株式を持たれると、利益を上げるため経営に逐一口出しされることになります。また最悪の場合、投資家から投資する価値がない「投資不適格」と判断されると、資金を引きあげられてしまうリスクもあります。なお、ベンチャーキャピタルは投資する判断基準がそもそも厳しく、該当する企業が限定されるため、あまり一般的ではありません。

5-4 金融機関からの融資

銀行や信金、あるいは日本政策金融公庫も公的な金融機関です。こうした金融機関から資金調達する方法です。

・メリット

起業資金を借りることができたなら、そのあとも継続して融資を受けられる可能性が広がり、メインバンクとしてその銀行と付き合っていけるようになります。

・デメリット

審査は厳しく、また時間がかかります。また、審査の結果融資を受けられないことも多く、このあたりがネットでも「銀行はなかなか貸してくれない」といわれている要因です。もともと「融資」とは『資金が必要な人に資金を融通し、元金に利息を加えて返済させるもの』という意味になります。あくまで「返してもらう」ことが大前提になっています。銀行には融資するかを判断するときの基本原則があります。呼び方は色々ありますが一般的に融資の五原則などと呼ばれます。

<融資の五原則>

- 公共性

- 安全性

- 収益性

- 流動性

- 成長性

それぞれの説明は省きますが、要は金融機関が融資するには、いくつもクリアしなければならない基本原則=条件があるということです。そのため、条件を満たすかどうかじっくり吟味するので審査に時間が掛かり、条件を満たしてくれない場合が多いので(厳しいので)融資してくれないケースも多いといえます。

金融機関のなかでも、日本政策金融公庫は比較的審査が弾力的です。銀行融資よりもこちらを強く勧める税理士など専門家もいます。なお、日本政策金融公庫の融資申込みに専門家のサポートは必須なわけではありません。公的金融機関は誰でも簡単に申し込むことが可能です。

5-5 親・知人からの援助

親から援助を受けるケースは、新規事業融資の資金調達では意外と多くあります。仕事を始めたばかりで信用もなければ資金調達は難しいので、仕方なく親などから援助を受けるという図式です。

・メリット

利息や元金返済は基本的ないのが最大の魅力です。

・デメリット

親の場合であれば特にデメリットはないでしょう。ただし、知人からの援助の場合、親とは違い、いつかは返済する必要があります。また自分と知人との関係であるうちは、すぐに返済はしなくて良いかも知れません。しかし知人が死んで、その子供の代になったら急に「全額返金してほしい」と言われることがあります。

銀行で実際に見聞きしますが、しっかりした契約を結んでいない反面、そこが難しい部分となります。

6 理想的な新規事業の資金調達方法とは?

ここまで起業資金の調達方法を説明してきましたが、銀行員として考える本当に理想的な起業資金の資金調達方法は「親からの援助」と言えます。

6-1 「本当に」理想的な資金調達方法

親からの援助は返済不要です。子供の起業のために援助したお金を、毎月返済するよう求める親はいません。利息をもとめるケースも一般的には考えらえません。親御さんからしても援助した資金を返してもらうつもりもないからです。

これは法人になっても同じことが言えます。決算書などに「役員(つまり親)からの借入金」として長期間負債の項目に載っていますが、これも親が死亡したらチャラになります。実務上は債務免除などのやり方で、要は借金が消えます。現在、銀行などの融資では親など保証人を多く求めてはいけないように決められています。例えば法人への融資なら保証人は社長のみ、個人事業主への融資の場合、保証人は奥さんなど最低限で融資します。信用保証協会融資であれば、個人なら保証人なしで融資しているくらいです。

一昔前は借金が返せなくなると、保証人になっている親から借金を取り立てました。ところが現在では親が保証人になるケースはほとんどないため、借金が返せなくなった時には自己破産する人もいますし、「夜逃げ」する人もいます。しかし中には会社を何とか建て直そうと資金繰りに奔走し、その結果親に助けてもらう場合が結構あります。

長い金貸しの経験から、最後には親が助けてくれることを銀行は知っています。ですから親が金持ちということは銀行にとって重要であり、審査にも大きく影響します。自分に両親がいたら援助を頼んで見るべきですし、頼みづらいかも知れませんが、奥さんの両親がお金持ちなら頼んで見る価値はあるでしょう。

6-2 「実現可能な」理想的な資金調達方法

次の最も現実的な資金調達方法は、やはり銀行など金融機関からの融資と言えます。では銀行で新規事業融資を受けるのは本当に難しいのか、詳しく見ていきましょう。

①銀行は新規事業融資を貸したがっている

新規事業融資は、銀行にとってもメリットがあります。実際、銀行は新規事業融資を行うのに積極的、国も施策として新規事業を始めることを促進しています。銀行が新規事業融資に積極的に取り組むことは、つまり国の施策に沿うことになるわけです。どれだけ融資したかも重要ですが、新規事業融資に積極的な姿勢を対外的にアピールしたいので、基本的に新規事業融資には積極的になります。

また会社は、最初に新規事業融資を受けた銀行をメインバンクとして取引していくのが一般的です。最初に融資してもらったから、という恩義ももちろんありますが、銀行が自社の将来性を認めてくれたこと等が主な理由に挙げられます。そのため新規事業を融資した会社が優良企業になれば、銀行はいろいろな面で儲かり、メリットも大きくなります。

②なぜ銀行で新規事業の融資を受けるのは難しいのか

「銀行が融資を貸したがっている」と述べましたが、貸すこともあれば、貸さないこともあります。前述した「融資の五原則」が銀行融資を形作っているため、ビジネスローンやカードローンに比べれば審査も厳しく時間もかかります。もちろん計画や経営者の人物などに問題がなければ、新規事業資金を融資しています。日本政策金融公庫などの公的機関に比べれば、審査は厳しくなりますが、決して狭き門ではありません。

個人事業主からの法人成りができるように、合同会社の株式会社化、株式会社の合同会社化が可能です。合同会社と株式会社の違いをよく見極めた上で、自社にあった法人形態を選択してください。

合同会社から株式会社に変更する主なメリットは「イメージが良くなること」「資金調達の幅が広がること」が挙げられます。合同会社という法人形態ができて10年以上経ちますが、株式会社の方が良いイメージを持たれることが多いのが実情です。旧会社法の時代は株式会社を設立するためには資本金1,000万円以上、取締役3名以上が必要だったので、一定以上の資産や組織に対する裏付けがないと設立することができませんでした。

また、合同会社から株式会社に変更することによって、資本金に対して出資を受ける事が可能になります。合同会社は出資者=経営者なので、出資だけすることはできませんでしたが、株式会社の場合は株式を発行して経営に参画しない、出資者を募ることができます。ベンチャーキャピタルや投資家から出資を受けたり、上場したりするのであれば合同会社から株式会社に変更する必要があります。

ただし、非公開企業として経営を続けるのであれば合同会社の方が株式会社よりも優れている点も多いのも事実です。株式会社と同じような節税対策ができ、補助金や助成金をもらったり、組織を柔軟に編成し利益配分も自由にできたりするという点では合同会社の方が優れています。会社によっては株式会社から合同会社に組織変更した方が、収益が残る場合もあります。

7 個人事業主と法人の違い

フリーランスとして活躍されている個人事業主の方は事業が軌道に乗ると会社設立を考えるものです。個人事業主から会社を設立するいわゆる法人成りは数多くのメリットもありますが、事業の状況やタイミングによってはデメリットも存在します。まずは、個人事業主と法人の違いを確認し、法人にかかる税金から会社設立のメリットやデメリットまで、フリーランスから会社設立する際に気をつけたい注意点を見ていきます。

7-1 開業や廃業の手続き

フリーランスから会社設立を考える場合、個人事業主と法人の違いを明確に把握する必要があります。個人事業主は事業に必要な各種手続きが比較的簡単ですが、法人を設立すると様々な手続きが複雑になるので注意が必要です。

個人事業主が開業する際は税務署へ「個人事業の開業届出書」を提出します。青色申告の適用を受ける場合には別途「所得税の青色申告承認申請書」などの提出も必要になりますが、基本的に開業手続きはこれだけで完了です。一方、会社を設立する場合は複雑な手続きが必要になります。ここでは、一般的な株式会社の設立について確認してみましょう。まずは、会社の名称となる商号や資本金の額を決定し、事業の目的などを定める定款を作成することが最初のステップです。

次に、公証役場で定款の認証を受け、資本金の払い込みを行います。その後、法人登記を行うための登記申請書等を法人の本店所在地を管轄する法務局へ提出して登記申請の手続きを終えると会社の設立が完了します。税務署や都道府県、市区町村には法人設立に関する手続きが必要で、「法人設立届出書」をそれぞれ提出しなければなりません。また、青色申告の適用を受ける場合には税務署へ「青色申告承認申請書」、役員報酬や給与の支払いが発生する場合には「給与支払事務所等の開設届出書」も併せて提出しなければなりません。

個人事業主は廃業の手続きも法人と比べると簡単です。所轄の税務署へ廃業後1か月以内に「個人事業の廃業届出書」を、都道府県税事務所へ個人事業の廃業に関する届出(注1)を提出するだけで廃業に関する手続きは完了します。青色申告を行っている個人事業主は「所得税の青色申告取りやめ届出書」も青色申告を取りやめようとする年の翌年3月15日までに提出しなければならないので注意が必要です。

一方、法人は開業と同様に複雑な手続きが必要になります。ここも一般的な株式会社の廃業について確認してみましょう。株式会社の廃業は株主総会で解散決議を行うことで会社の解散自体はできますが、会社設立登記によって発生した法人格を消滅させる手続きも別途必要です。この法人格を消滅させるためには清算という手続きが必要で、債権債務の整理や解散事業年度の確定申告などの手続きを行います。清算手続きが終わると設立登記によって発生した法人格が消滅し、清算手続きを行った会社そのものが無くなります。ただし、会社の廃業については取引先への連絡なども必要で手間も時間もかかるだけでなく、清算手続きを行うための費用も必要です。

(注1)都道府県によって届出書の名称は変わり、提出時期についても都道府県ごとに定められています。

7-2 社会保険

社会保険とは、健康保険や厚生年金保険、介護保険、雇用保険、労災保険のことです。個人事業主は、法律で定められた製造業や土木建築業などの16の業種に該当する事業を営んでいる場合に社会保険への加入が義務付けられています。ただし、個人事業主は常時雇用している従業員が5人未満であれば社会保険の任意適用事業所となり、社会保険に加入する義務はありません(注2)。一方、法人は社会保険の強制適用事業所となるので、基本的には株式会社や有限会社などの全ての法人が社会保険に加入する必要があるのです。

社会保険の適用事業所となると給与計算時の社会保険料の源泉徴収事務や、雇用保険や労災保険の申告書作成などの手間が増えます。また、健康保険料や厚生年金保険料、介護保険料は基本的にその保険料の半分を、雇用保険は業種ごとに定められた保険料率を、労災保険は保険料の全額を事業主である個人事業主や法人が支払うことには注意が必要です。しかし、社会保険料の加入は悪いことばかりではありません。事業主が支払った保険料は全額経費にすることができ、人事採用面では従業員に対する福利厚生として従業員の定着を図ることも可能です。

(注2)法律で定められた16業種以外は雇用している従業員の人数に関わらず社会保険の任意適用事業所となります。

7-3 税金の計算

税金の計算も個人事業主と法人では大きく変わってきます。個人事業主は1月1日から12月31日までの所得を計算し、例年2月16日から3月15日の確定申告期間にその前年の所得税を計算した確定申告書を提出しなければなりません。一方、法人は法人が任意で定めた12か月以内の会計期間に関する法人税の確定申告書を作成し、決算日の翌日から2か月以内に所轄の税務署へ提出することが必要です。それぞれの申告書作成に必要な労力は、所得税の確定申告書よりも法人税の確定申告書の方が添付する別表などが多く、時間も手間もかかる作業になっています。

個人事業主は所得税の他に個人事業税や住民税、消費税も必要に応じて納付しなければなりません。個人事業税と住民税は税務署へ確定申告書を提出すると納付先の地方自治体から税額計算後の納付書が届くので特別な手続きは基本的に不要です。しかし、消費税は所得税と同様に1月1日から12月31日までの期間の消費税を計算し、その翌年の3月31日(土日祝の場合はその翌日の平日)までに消費税の申告書と納税を行わなければなりません。

従業員を雇っている場合は給与や賞与から所得税を源泉徴収し、翌月の10日までに源泉徴収した所得税を納める必要があります。ただし、給与を支給する従業員数が常時10名以下の場合は納付の特例を適用し、半年分を1月と7月の2回で納付することも可能です。法人にかかる税金については次章で詳しく確認します。

8 法人にかかる税金

法人には法人税や消費税、法人事業税などの様々な税金がかかります。まずは、それぞれの税金の内容と個人事業主との違いなどを確認してみましょう。

8-1 法人税

法人税は会社が任意に定めた会計期間を区切りとして会計年度ごとに法人税額を計算します。個人事業主の所得税とは異なり、12か月を超えない範囲であれば3か月や半年を会計期間として決算を行うことも可能です。法人税の申告は所得税と同様に確定申告書を提出しますが、提出期限は基本的に決算日の翌日から2か月以内と決まっています。

法人税は益金(法人税法上の収益)から損金(法人税法上の費用)を差し引いた課税所得をベースに計算を行いますが、この益金や損金は会計上の収益や費用とは必ず一致しない点が法人税の難しいところです。例えば、交際費の取り扱いは明確に所得税とは異なっていて、所得税では全額必要経費になりますが、法人は損金にできる限度額が定められています。資本金1億円超の大企業では基本的に交際費が全額損金にはならない(注3)ので、贈答などの交際費として1万円を支出した場合は会計上の費用では1万円が計上されますが、税務上の損金にはならないため課税所得を計算する上では1万円の差額が発生します。

これらの会計上と税務上の差額を計算するために法人税の別表と呼ばれる書類などを作成しなければならないので、法人の確定申告書作成は個人事業主と比べてかなり大変です。この法人税の申告書では法人税と近年創設された地方法人税を計算して申告します。

(注3)飲食接待にかかった金額の50%は損金として落とせます。

8-2 都道府県の法人税

都道府県の法人税には均等割、地方法人特別税、事業税があります。均等割は一般の株式会社などの場合、所得の金額に関わらず会社の資本金や従業員数で決まる定額の税金です。また、地方法人特別税と事業税は所得や収入に応じて計算される税金で、均等割と併せて「第六号様式」と呼ばれる申告書で税金の計算を行い、都道府県の県税事務所へ提出しなければなりません。提出期限は法人税の申告書と同様に決算日の翌日から2か月以内です。

個人事業主は住民税や事業税の申告が原則不要なので、会社を設立すると都道府県の法人税に関する申告書作成の手間が増えます。

8-3 市区町村の法人税

市区町村の法人税には均等割と法人税割があります。均等割は都道府県と同様に会社の資本金額と従業員数によってかかる税金で、法人税割は法人の所得に準ずる法人税額を基に計算される税金です。これらの法人市民税は「第二十号様式」でそれぞれの税額を計算し、法人税の確定申告期限と同じ決算日の翌日から2か月以内に提出しなければなりません。都道府県民税と同様に個人事業主では作成する必要のない住民税の計算となるので、会社を設立するとさらに税金関係の処理が増えることになります。

8-4 消費税

消費税は法人税や所得税とは全く性質の異なる税金で、個人事業主と法人の違いがほとんどない税金になります。この消費税は、物を売ったときやサービスを提供したときに預かる仮受消費税から仕入や経費の支払いで払った仮払消費税を差し引いた金額を納税する仕組みです。こちらも消費税の申告書を作成して、法人税の申告書の提出期限である決算日の翌日から2か月以内に所轄の税務署に提出しなければなりません。

8-5 その他の税金

会社を設立すると源泉所得税や特別徴収住民税なども支払わなければなりません。これらの税金は、役員や従業員に給与を支給する際に所得税や住民税を差し引いて支給し、会社がまとめて預かっている所得税や住民税を期限までに役員や従業員に代わって納める制度です。会社だけでなく、個人事業主も従業員を雇用している場合は基本的に所得税や住民税の源泉徴収が必要になります。

その他の税金では、固定資産税や印紙税、自動車税などの支払いが必要になる場合もありますが、これらは個人事業主でも発生する税金です。これらの税金は基本的に事業の経費として全額損金で処理することが可能です。

9 会社設立するメリットとデメリット

個人事業主と法人の違いは上述の通りで、個人事業主が会社を設立する際にはこれらの違いによるメリットもデメリットも存在するのが現実です。ここからはそのメリットとデメリットついて詳しく確認します。

9-1 会社設立するメリット

会社を設立すると様々なメリットがあります。具体的な会社設立のメリットには以下のような事項が挙げられます。

①有限責任

個人事業主は負債が残ったまま廃業すると、個人でその全ての負債を背負わなければなりません。しかし、株式会社などで会社を設立すると出資の範囲内での有限責任です。つまり、資本金などで出資した範囲での責任しか問われないので会社の負債を全て背負う必要はありません。しかし、現実には金融機関からの借入の際に保証人になる場合があるなど、全てが出資の範囲内では済まないケースもあるので注意が必要です。

②決算月を選択できる

会社設立する際には任意で決算月を選択することが可能です。個人事業主は1月から12月が所得税の計算期間となっているため12月が決算月となりますが、法人は自身の都合で会計期間が12か月を超えない範囲であればいつでも決算月にすることができます。決算月は漠然と3月というイメージがあるかもしれませんが、会社運営上の重要な戦略を立てることもできるのでとても重要な事項です。例えば、季節商品などを取り扱っている事業では売上が1年の中でも大きく変動します。売上の多い時期を会計期間の始めの方に設定することで繁忙期を避けて余裕を持った税金対策や設備投資を行うことが可能です。また、後ほど説明しますが、消費税の免税事業者である期間を長くするために意図的に決算月を決定することもあります。

③個人事業主と比較すると社会的信用力が高い

会社を設立すると個人事業主と比較して社会的信用力が高まるのも現実です。会社の設立は設立登記などの手間がかかる反面、開業手続きを行うことで法人格が与えられます。この法人格は国から会社の存在を認められた証拠となり、法人の名義で契約などの法律行為ができることが大きなメリットです。また、登記簿謄本などで会社の存在を確認することができるため、個人事業主に比べると社会的信用力は高くなります。社会的信用力が高くなると、金融機関との借入などに関する取引がスムーズに進むだけでなく、企業間における商取引でも戦略的な事業の展開がしやすくなります。

④所得の金額によっては税金が安くなる

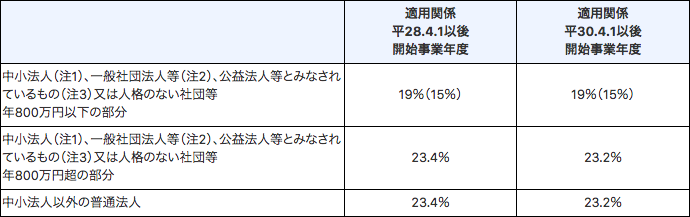

個人事業主から会社を設立することで税金が安くなることもあります。これは個人事業主にかかる所得税の税率と会社にかかる法人税の税率の違いが要因です。まずは、それぞれの税率を下表で確認してみましょう。

表1 所得税税率表

(出典:国税庁ウェブサイト)

表2 法人税税率表

(出典:国税庁ウェブサイト)

表1の所得税の税率表では最低税率は5%ですが最高税率が45%となっています。一方、表2の法人税の税率表では、資本金1億円以下の中小法人の税率は所得800万円で19%(注4)、所得800万円超と中小法人以外の資本金1億円超の大企業は23.2%です。これらの表を見比べると一目瞭然ですが、所得が900万円を超えると所得税の税率が33%となり法人税の税率を超えます。もちろん、個人事業主は所得税以外にも個人事業税や住民税などがかかり、法人も法人事業税や法人県民税・市民税等の税金がかかってくるので単純に比較することは不可能です。しかし、この税目による税率の差が会社設立することによって税金が安くなる根本的な仕組みでもあります。

(注4)カッコ書きの15%は2019年3月31日までの間に開始する事業年度に適用されます。

⑤消費税の納税を先に延ばすことができる

会社を設立することで消費税の納税を先延ばしすることも可能です。個人事業主は前々年度の課税売上高が1千万円を超えると消費税の課税事業者になります。消費税の課税事業者になると消費税の申告と納税が必要です。同様に、法人は前々事業年度の課税売上高が1千万円を超えると消費税の課税事業者となりますが、設立したばかりの新設法人は資本金が1千万円未満であれば最初の2事業年度は消費税を免除される規定があります。

つまり、個人事業主で消費税の課税事業者となるタイミングで会社を設立すると、そこからさらに会社の2事業年度分だけ消費税の課税事業者となるタイミングを延ばすことが可能です。例えば、平成28年に個人事業主で課税売上高が1千万円を超えた場合は平成30年から消費税の課税事業者となります。

このタイミングで個人事業主の決算月が終わった直後の平成30年1月1日に決算月を12月とする会社を設立した場合は、平成30年1月1日から平成31年12月31日までの2年間が追加で消費税の納税が免除されます。ただし、法人の消費税の免除期間が2事業年度であることには注意が必要です。1月1日に会社を設立して1月31日を決算日とした場合は、最初の1事業年度が1か月しかないので、トータルで1年1か月しか消費税の納税を延ばすことができません。決算日の決定はこのような事情も考慮することで会社設立のメリット活かすことが可能です。

⑥社会保険料や生命保険料を経費にできる

会社を設立すると従業員だけではなく会社を設立する個人事業主の社会保険料も会社負担の半額分を会社の経費にすることが可能です。個人事業主が個人で支払った社会保険料は所得税の計算上、確定申告時に社会保険料控除で計算していましたが、法人は会社負担分の半額を会社の経費として、残りの個人負担分を社会保険料控除で計算します。個人事業主は所得が増えるほど社会保険料の負担が重くなるので、その半額を法人の経費で落とせることはメリットになることもあります。

また、法人が契約者となり、被保険者を役員や従業員とする生命保険も経費にすることが可能です(注5)。個人事業主が生命保険料を支払った場合はどれだけ保険料を支払っても旧生命保険契約では5万円、新生命保険契約では4万円しか控除できないので、保険料の全額を経費にできることは大きなメリットになります。ただし、下の(注5)にある通り一部の節税目的の生命保険は税制が見直される可能性が高いです。加入を考えられるときには必ずその時の税制も確認するようにしてください。

(注5)貯蓄性の高い定期生命保険などは全額経費にできないものもあります。また、平成31年3月現在、このような保険の税制見直しが発表されており、全ての保険会社が節税目的の保険商品について販売を停止しています。

⑦退職金を経費にすることができる

個人事業主は本人やその家族に退職金を支払っても経費にはなりませんが、会社を設立すると不当に高くない金額の退職金は全額会社の経費にすることが可能です。この場合、退職金を受け取る側も退職所得控除が適用されるので、こちらは大きな節税効果をもたらすメリットになります。

⑧赤字の繰り越しが9年まで可能

個人事業主は青色申告をしていることを前提条件に、損失が発生した場合は3年間赤字を繰り越すことが可能です。繰り越した赤字は翌年以降に所得が発生したときに控除することができます。一方、法人も同様に青色申告をしていることが条件となりますが、発生した損失は9年間繰り越すことが可能です。繰り越せる期間を過ぎた赤字は控除できなくなってしまうので、個人事業主よりも長い期間繰り越せることは会社設立のメリットの一つです。

9-2 会社設立するデメリット

上述の通り、会社を設立するときや廃業するときは個人事業主と比べて非常に手間がかかります。特に、簡単に廃業できないことは大きな足かせとなることもあり、事業の撤退時期が遅くなり負債を広げるというデメリットも存在します。

①会社設立や廃業の手続きに手間がかかる

フリーランスの方が会社設立を考えるときには明確なビジョンを持って適切なタイミングで会社の設立に踏み切ることが何よりも重要です。また、事業を行う上で必要な各種手続きも登記簿謄本や株主総会議事録などが必要となることも多く、法人の方が個人事業主よりも手間がかかることはデメリットの一つです。

②会社設立や廃業に費用がかかる

会社設立や廃業の際には手間がかかるだけでなくコストもかかることには注意が必要です。個人事業主が開業するときは税務署へ「個人事業の開業届出」を提出するだけですが、会社を設立する際には、定款の作成・認証や法務局への設立登記申請の手続きが必要になります。定款の作成・認証を行政書士に依頼すると実費と行政書士の報酬が、設立登記申請を司法書士に依頼すると実費と司法書士の報酬分費用がかかります。

専門家に依頼せずに事業主が全ての手続きを行った場合でも、定款に必要な収入印紙代4万円と公証役場で行う定款認証手数料5万円、登記申請にかかる登録免許税(株式会社は資本金の額の0.7%)が必要です。会社設立には少なく見積もっても10万円以上の費用がかかります。また、廃業するときも同様に費用がかかり、解散登記や清算人登記、清算決了登記にかかる費用が発生します。さらに、官報で廃業の公告を行う費用なども併せると事業主本人が手続きした場合でも少なく見積もっても10万円前後の費用は必要です。司法書士などに依頼するとその報酬も加算されるため、廃業にかかる費用は更に高くなります。

③儲けが無くても税金を払わなければならない

個人事業主は事業に関する収入がない場合や損失が発生して赤字の場合は事業に関する所得税等を支払う必要はありません。しかし、会社を設立すると儲けが出ていなくても必ず支払わなければならない均等割という税金が発生するので注意が必要です。この均等割は都道府県と市区町村のそれぞれに納付が必要で、最も規模の小さい資本金1千万円以下かつ、従業者数50人以下の法人でも併せて7万円を支払わなければなりません。このように、儲けが出ていなくても法人を設立すると維持のための税金がかかることもデメリットの一つです。

④社会保険に強制的に加入しなければならない

前述の通り、会社を設立すると社会保険に強制的に加入しなければなりません。会社の規模が小さい場合は会社負担分の保険料が重い負担となることもあり、社会保険に関する手続きや事務を行う手間も大きな負担となることがデメリットの一つです。

⑤個人事業主よりも決算や手続の手間がかかる

会社を設立すると個人事業主のときよりも確定申告書の作成など決算の手間がかかります。上述の通り、個人事業主は所得税の確定申告書だけを提出すればいいところを法人は法人税、法人都道府県民税、法人市町村税の全ての申告書を作成して提出することが必要です。さらに、事業を行う上で必要な手続きなどでも登記簿謄本などが必要になることも多く、個人事業主のときよりも手間がかかることはデメリットの一つです。

10 フリーランスから会社設立する際の注意点

個人事業主であるフリーランスから会社設立する際の注意点は2点あります。1点目は個人事業主から新設する会社への事業の引継ぎの処理で、もう1点は個人事業主から会社設立を判断するタイミングです。それでは、それぞれの注意点について詳しく確認してみましょう。

10-1 事業の引き継ぎ

フリーランスから会社を設立する際には、個人事業として事業に関わっていたものを新設会社に引き継ぐことが可能です。通常は以下の3点の項目について引き継ぎ処理を行うことが多くなります。

1.債権・債務

売掛金や買掛金、未払金や未収金などの債権債務は全て引き継ぐことができます。また、金融機関からの借入金も重畳的債務引受の契約を金融機関と取り交わすことで、債務名義は個人事業主のままで新設会社が連帯責任のもと返済を続けることも可能です。基本的に債権・債務については個人事業主の帳簿価額で引き継ぎを行います。

2.固定資産

コピー機などの工具器具備品や機械装置、車両などの固定資産も個人事業主から新設会社へ引き継ぐことが可能です。実務上は、個人事業主の帳簿価額で引き継ぎを行うことが多くなりますが、減価償却済の資産などは簿価が1円となっているので、固定資産税評価額や法人税法に規定のある旧定率法未償却残高などで算定することが多くなります。ただし、固定資産の引き継ぎ価格については不当に高い場合や低い場合は個人事業主や新設会社への寄付や贈与などとみなされて時価との差額を課税される可能性があるので十分に注意して引き継ぎ価格を決定することが重要です。

3.棚卸資産

商品などの棚卸資産は個人事業主が新設会社へ売ったものとして引き継ぎを行います。個人事業主はその売却金額を売上として計上し、所得税の計算上は事業収入として扱うことが一般的です。ただし、固定資産同様に販売価格の70%を下回る金額で棚卸資産を引き継ぐと低額譲渡とみなされるので、引き継ぎ価格の決定は販売価格の70%から100%で決定することが一般的になります。

引き継ぎを行う全ての資産や負債は一覧表にまとめて、個人事業主と新設会社で財産債務の引き継ぎに関する契約を締結しなければなりません。その際は、引き継ぎ価格を公正妥当な判断に基づいて決定することが重要です。引き継ぎ価格が不当に高い場合や安い場合は、個人事業主または新設会社が贈与や利益供与されたものとみなされ、予期せぬ多額の税金が発生することもあるので注意してください。

10-2 フリーランスから会社設立するタイミング

フリーランスから会社設立するタイミングは非常に難しいものです。タイミングを誤ると余計なコストや税金が発生するばかりか本業である事業にも大きな影響を及ぼす可能性も否定できません。それでは、一般的な会社設立のタイミングについて確認します。

1.所得が増えて法人税の方が安くなるとき

目安として500万円から600万円の所得があると会社を設立した方が税金は安くなるケースが多くなります。ただし、単純な税金の計算だけではなく、従業員数による社会保険料の負担などの問題もあるので、個別案件については事情を把握した税理士などの専門家へ相談されることをおすすめします。

2.消費税の免税事業者を続けたいとき

個人事業主で課税売上高が1千万円を超えるとその翌々事業年度から消費税の課税事業者となります。そのような場合は、消費税の課税事業者となるタイミングで資本金1千万円未満の会社を設立すると2年間消費税の免税事業者である期間を延長することが可能です。上記の所得での判断も含めて、課税売上高1千万円以上、かつ、所得が500万円から600万円以上が会社設立するタイミングとしては多くなります。

3.取引先の拡大のため

大企業の中には直接個人事業主との取引を行わない企業があるのも現実です。そのような企業との取引拡大を狙うために会社を設立するという選択肢を選ぶことがあります。やはり、個人事業主よりも法人登記などで実体が確認できる会社の方が社会的信用も高くリスクも少ないので、会社を設立するとスムーズに取引が開始できたという例も少なくありません。しかし、会社の設立は簡単に廃業できないなどのデメリットもあるので、将来の事業見通しが明確でない場合や取引拡大の見込が薄い場合などに安易に会社設立を行うのはおすすめできません。

11 まとめ

合同会社から株式会社に組織変更することは一定の手続きを行えば1か月程度で可能ですが、株式会社にしてどのような経営をしたいのかについては、組織変更の前によく検討しておきましょう。

また冒頭でも確認したように、会社を設立する前には個人事業主と法人の違いを明確に把握することが重要です。そして、メリットやデメリットについて熟考したうえで適切なタイミングを見計らって会社を設立することが最良の選択肢となります。様々な事業形態がある今日、個々の状況に応じた会社設立の判断を行うことが最も重要なファクターです。